Blog

Investir na Bolsa: O Caminho a Seguir para o Sucesso na Bolsa de Valores

No meu artigo “Por Que Motivo Devo Investir na Bolsa?”, expliquei as razões da necessidade imperiosa de investir na bolsa.

De forma resumida, no referido artigo, apontei os seguintes motivos:

- O tradicional depósito a prazo num banco tinha simplesmente deixado de dar resposta às necessidades dos aforradores, atendendo que, de há anos a esta parte, os juros proporcionados por esta alternativa nem a inflação oficial logravam compensar;

- Para agravar a actual situação, a inflação oficial subestima claramente a realidade da subida generalizada dos preços da maioria dos bens e serviços essenciais; uma grande parte das matérias-primas indispensáveis à nossa vida, bem como o preço do imobiliário, tem evoluído nas últimas décadas a um ritmo muito superior à inflação oficial – fica sempre a pergunta no ar: que preços são utilizados pelos governos para calcular o índice de preços que mede a inflação?

- As bolsas de valores e os mercados financeiros em geral, ao longo dos anos, têm proporcionado oportunidades de investimento que claramente superaram, em termos de rendibilidade anual, a inflação, permitindo, desta forma, aos aforradores manter o poder aquisitivo das suas poupanças, ao contrário do que actualmente acontece com o dinheiro no banco.

De acordo com o sobredito, fica clara a necessidade de nos aventurarmos no mundo das bolsas de valores; no entanto, tal caminho é mais complicado do que à primeira vista possa parecer: implica conhecimento e uma selecção criteriosa da corretora.

Um pintor, um mecânico ou um médico são profissões que demoram anos para serem desempenhadas de forma correcta e segura; para tal, é indispensável uma formação sólida e demorada.

Em primeiro lugar, o leitor deve contratar formação em bolsa – poderá passar por um curso de bolsa ou um serviço de webinars diários, onde um investidor experiente explique os passos necessários para a análise dos mercados e dos valores. Muitos investidores consideram tal passo um custo, quando na verdade deviam considerá-lo um investimento: esse é um erro que não deverá cometer.

Negociar em bolsa não é muito diferente: o caminho para o sucesso, rendibilidades e lucros elevados, é longo. Várias etapas devem ser consideradas pelo leitor.

Qual o caminho para que se torne um investidor na Bolsa de Valores?

Para a contratação desta formação em bolsa, o leitor deverá assegurar-se que no final do processo tem conhecimentos sólidos em relação ao seguinte:

- De que forma funciona uma bolsa de valores;

- Como instruir uma ordem a um mercado; como funciona cada tipo de ordem; em que situações devo utilizar cada tipo de ordem, em particular os aspectos relacionados com a garantia de execução e preço de execução;

- Quais os riscos inerentes a cada activo financeiro; as características e aspectos-chave de cada instrumento financeiro, ou seja, como utilizar um dado instrumento financeiro para negociar um activo: tudo depende da estratégia e do grau de alavancagem financeira a cada caso;

- Os riscos associados à alavancagem financeira; se deseja negociar com margem, deve conhecer os benefícios e os riscos associados a tal tipo de negociação;

- Como definir uma estratégia de investimento; em particular, como identificar o grupo de activos, as geografias e os sectores de actividade que parecem mais interessantes;

- De acordo com a estratégia, que activos escolher e porquê? Para esta escolha, deverá socorrer-se da análise técnica; tal método, consiste na análise gráfica, visando determinar se a cotação de um dado activo evolui de acordo com uma tendência;

- Domínio das distintas metodologias da análise técnica, entre outras, identificação de tendências – ascendente, descendente, lateral-, formações gráficas (ombro-cabeça-ombro, duplo topo, triângulo ascendente…),velas japonesas e divergências. A abertura de uma dada posição deve estar devidamente suportada nestas técnicas, tendo claro o ponto de entrada e os pontos de saída, tanto nas situações de lucro como de perda máxima;

- A gestão monetária da conta de corretagem; talvez a metodologia mais importante para um investidor de sucesso: qual o montante que o leitor deverá investir em cada posição, qual o montante de perda máxima que está disposto a aceitar para uma dada posição.

Como vimos em artigos anteriores, a bolsa de valores é o local onde se processam as instruções de vendedores e compradores para um dado activo e/ou instrumento financeiro.

Importa ter claro que uma dada transacção apenas ocorre caso exista um acordo voluntário entre as partes, comprador e vendedor.

Existem vários tipos de bolsas organizadas: as bolsas de valores e as bolsas de futuros e opções; estas últimas servem para a negociação de instrumentos derivados. Os investidores também podem utilizar os mercados não oficiais: OTC (Over-The-Counter).

Aqui, em lugar de uma bolsa que centraliza todas as instruções de vários investidores, a negociação ocorre entre um investidor e uma instituição financeira; esta última, actua como contraparte do cliente – por essa razão advêm vários conflitos de interesses que importa conhecer.

Conhecer o tipo de ordens que se podem instruir a uma bolsa de valores é da maior importância: e porquê?

Em primeiro lugar, os investidores podem beneficiar de uma execução superior; por outras palavras, no caso de uma compra, obter preços inferiores, no caso de uma venda, preços superiores.

Por outro lado, podem-se evitar perdas desnecessárias, através da colocação correcta de uma ordem Stop ou de uma ordem que permite captar e consolidar ganhos de uma dada posição–ordem take profit.

Caso esteja interessado em conhecer em detalhe as ordens que se pode instruir a uma bolsa de valores e de que forma utilizá-las, não deixe de ler o artigo “Investir Na Bolsa: Que Tipo De Ordem Utilizar”.

O risco de um determinado activo deve ser sempre avaliado previamente a qualquer selecção de um dado activo.

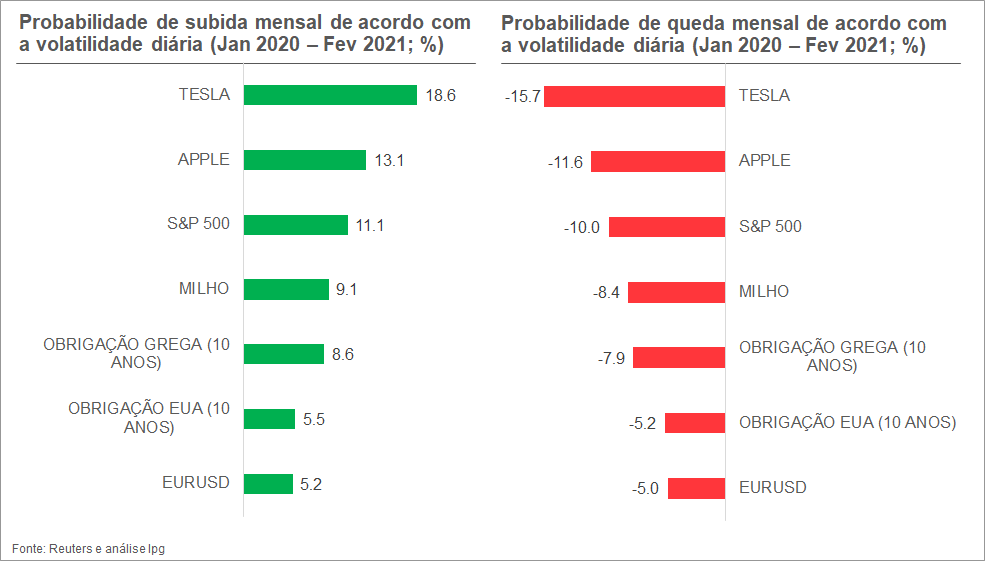

Vejamos a Figura 1, onde consta a medição do risco para vários activos financeiros.

Figura 1

A cotação das acções da Tesla é muito mais “arriscada” que um par cambial, como é o caso do EURUSD.

Para termos uma ideia das oscilações, vamos ver alguns meses:

- Tesla: Fevereiro 2020 (+3%); Março 2020 (-22%); Abril 2020 (+49%);

- EURUSD: Fevereiro 2020 (-1%); Março 2020 (0%); Abril 2020 (-1%).

Colocar um determinado capital num activo deve ter em conta precisamente esta possível amplitude de resultados, denominado de volatilidade. Quanto maior a amplitude de possíveis retornos, menor o capital que deve ser arriscado; não compreender isto pode causar enormes dissabores a um investidor.

Para além do risco do activo, o leitor deverá ter em conta o instrumento financeiro que irá utilizar para negociar um dado activo. Por exemplo, podemos negociar a Tesla com acções, CFDs ou Futuros.

No caso destes últimos dois, tratando-se de instrumentos derivados, permitem a negociação da Tesla com margem, o que significa?

A negociação com margem implica que apenas necessito de depositar uma fracção da exposição ao activo para obter uma exposição às variações de preço do activo.

Vejamos um exemplo:

- Se o leitor desejasse investir 30 mil USD na Tesla; a corretora de valores dava-lhe duas opções: a) através de acções; b) através de CFDs, com um depósito de margem de 20%;

- Isto significa que na opção a), o leitor teria que investir 30 mil USD; na opção b) teria que depositar uma margem correspondente a 20% da exposição (alavancagem 5×), ou seja, 6 mil USD (30 000 × 20%).

A opção b), através de CFDs, implica a utilização de alavancagem financeira, devidamente detalhada no artigo “Alavancagem Financeira: O que é? Como funciona?”, o que significa que as rendibilidades resultantes do movimento da cotação têm maior amplitude.

Vamos ilustrá-lo:

- Se a Tesla subir 10% em bolsa; na opção a), as acções da Tesla passam a valer 33 mil USD; no caso da opção b), o fecho da posição implicaria um ganho de 3000 USD, correspondente a uma rendibilidade de 50%, precisamente o valor da alavancagem financeira, que multiplica por cinco (10% × 5);

- Se a Tesla cair 10% em bolsa; na opção a), as acções da Tesla passam a valer 27 mil USD; no caso da opção b), o fecho da posição implicaria uma perda de 3000 USD, correspondente a uma rendibilidade de -50%, precisamente o valor da alavancagem financeira, que multiplica por cinco (10% × 5).

Ou seja, de acordo com o instrumento financeiro utilizado, a amplitude dos resultados pode ser brutalmente amplificada; no nosso exemplo, através de acções teríamos +10%/-10%, enquanto com CFDs +50%/-50%.

Se o leitor não compreender em detalhe o funcionamento de um dado instrumento financeiro: não o utilize; dever ter uma experiência prévia com pequenos montantes, caso pretenda negociar em bolsa através desse instrumento.

Por outro lado, também os podemos utilizar para proteger o valor de uma carteira de acções ou outros activos, aquilo que se designa por hedging: nada como um curso de bolsa para se obter todos os detalhes de como proceder para tal protecção.

A selecção dos activos obriga a definir uma estratégia; esta deverá responder a várias questões: em que activos vou investir (acções, obrigações, matérias-primas, divisas, índices…), em que geografias (EUA, Portugal, Alemanha…) e em que sectores de actividade (tecnologia, bancos…).

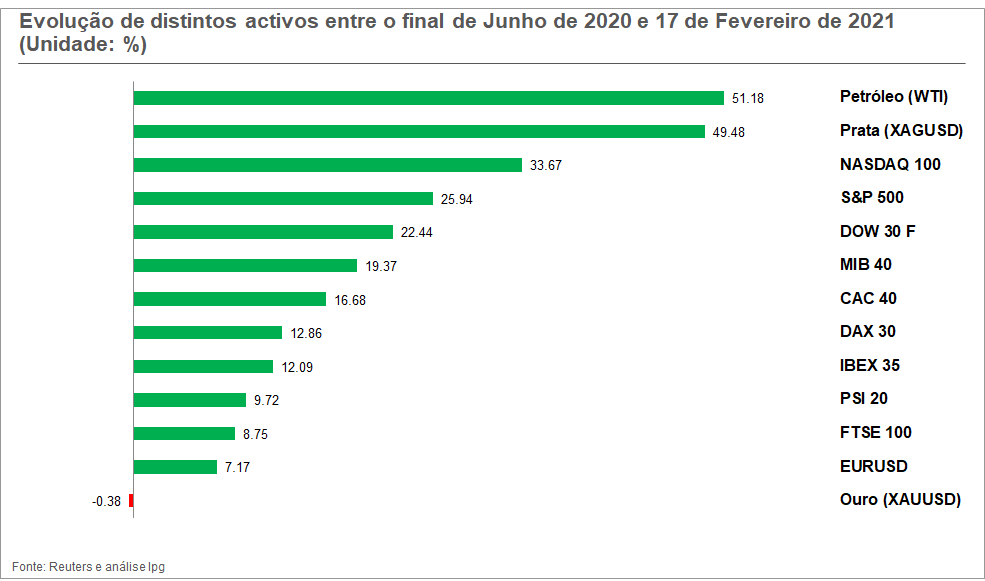

Como podemos observar na Figura 2, se estivéssemos a investir no final de Fevereiro de 2021, era importante observar que o Petróleo regista uma subida acentuada, podendo indicar uma tendência ascendente; no sentido contrário, estaria o Ouro.

Figura 2

No caso de acções, também devemos ter em conta os sectores de actividade com “mais força” ou “menos força”; ou seja, temos de analisar se um determinado sector de actividade, vamos imaginar energia, está com uma tendência ascendente – “força”- ou descendente – “fraqueza”; neste último caso, será mais indicado abrir posições curtas, com o propósito de se obter lucros com a queda do preço – se o leitor deseja conhecer como funciona, recomenda-se este artigo.

Vamos supor que o leitor adopta a seguinte estratégia:

- Aposta 1: Longo no mercado norte-americano, índices;

- Aposta 2: Curto no mercado português; acções; bancos.

No que respeita à Aposta 1, importa seleccionar o índice norte-americano que poderá satisfazer melhor essa estratégia. Podemos socorrer-nos da análise técnica na selecção do índice, por exemplo, em qual dos índices deve investir: sp500,Nasdaq 100 ou Russell 2000.

Em primeiro lugar, deve-se verificar se existe uma tendência ascendente ou descendente. Como a identificamos?

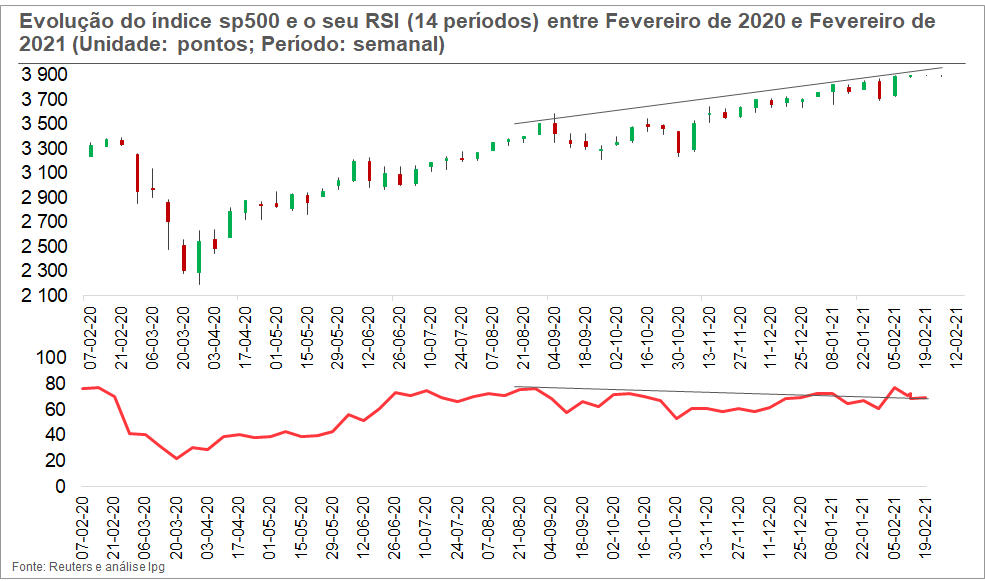

Através de um processo simples, desenhando uma linha que permita seleccionar o maior número possível de pontos, como podemos observar na Figura 3.

Se observarmos o gráfico, fica claro que o índice está a subir desde o final de Março de 2020; desta forma, um investidor que decida abrir uma posição curta no índice sp500 incorre num sério risco de perdas, dado estar a contrariar a tendência ascendente.

Figura 3

Não basta conhecer a tendência, também é relevante averiguar a existência de padrões gráficos; de que se trata?

O comportamento gráfico das cotações tende a repetir-se, o que significa que existe uma enorme probabilidade de uma dada tendência continuar, caso ocorra uma determinada formação, ou reverter, no caso de outro tipo de formações gráficas.

Ou seja, temos padrões de continuação e de reversão de tendência. Se deseja conhecer algumas destas formações, recomendamos a leitura do artigo “Investir na Bolsa com Formações Gráficas”.

Após a análise de eventuais formações gráficas, importa avaliar a consistência de uma dada tendência, mesmo quando uma formação gráfica a confirme; como funciona? Validando a tendência com um oscilador, por exemplo, o RSI (artigo sobre osciladores).

Vamos ver um exemplo, tal com se pode observar na Figura 4.

Na prática, consiste em averiguar se a cotação e o oscilador, neste caso o RSI, indicam a mesma leitura: máximos crescentes coincidem com máximos crescentes, por exemplo.

Figura 4

Existem múltiplas divergências que importa ter em conta na hora de tomar decisões de investimento. Mais uma vez, se alerta que apenas um curso de bolsa avançado permite o domínio deste tema tão relevante.

Quando temos a segurança – nunca é possível, podemos chamar dizer elevada probabilidade – que uma determinada tendência irá continuar, importa definir uma estratégia de entrada e saída, em particular a perda máxima que estou disposto a aceitar para essa posição.

No caso do momento correcto de entrada, muitos investidores socorrem-se das velas japonesas para identificar o melhor momento de abertura da posição; também se poderá utilizar momentos de ruptura, seja de um suporte ou de uma resistência.

A colocação da ordem Stop, a cotação onde não aceitamos mais perdas, é de extrema importância: qual a cotação onde pretendemos definir este alarme.

Para tal, como sobredito, podemos utilizar um suporte importante – no caso de uma posição longa – ou definir uma percentagem máxima de perda que estamos disponíveis a aceitar, por exemplo 5%.

Esta percentagem deve ter em conta o risco do activo e a alavancagem financeira que pretendemos adoptar. Esta técnica de gestão da conta de corretagem é definida por gestão monetária. Sem ter isto claro, torna-se extremamente difícil ter sucesso de forma consistente.

Para além da sua formação, o leitor deve preocupar-se em seleccionar correctamente a corretora onde deseja negociar.

De forma sucinta, julgo que deverá ter em conta os seguintes aspectos:

- Existência de possíveis conflitos de interesse: os interesses da corretora estão alinhados com os dos clientes. Em artigos anteriores (Artigo 1, Artigo 2, Artigo 3), tanto eu como o meu colega Paulo Pinto colocámos a nu os possíveis conflitos de interesses que podem existirentre uma corretora e os seus clientes, em particular dois casos:

- i) corretoras low cost, em que as comissões não cobrem os custos das bolsas de valores e/ou de Futuros para onde as ordens são instruídas, podendo a execução ser muito desfavorável para o cliente;

- ii) comissões 0%, em que o cliente torna-se o produto, atendendo que a informação sobre as suas operações é vendida a outras entidades; estas, os verdadeiros clientes, têm como objectivo tirar partido das perdas dos clientes, fruto da sua inexperiência; podemos citar o recente escândalo com a corretora Robinhood, que obtinha receitas consideráveis pela venda da informação sobre as ordens dos seus clientes ao Hedge Fund Citadel;

- A corretora deve oferecer um amplo leque de opções de investimento: activos (acções, obrigações, matérias-primas, divisas, fundos…), geografias (as mais importantes bolsas de valores e de futuros do globo) e instrumentos financeiros (futuros, forex, CFDs, acções, obrigações…) – com vários tipos de activos subjacentes (índice dow jones, Apple, Ouro, EURUSD…);

- Preçário competitivo para a maioria dos instrumentos financeiros, em particular para as ordens instruídas às bolsas de valores e futuros mais relevantes e assegurando a melhor execução possível para os seus clientes; os ganhos são maximizados quando o leitor logra obter tarifas competitivas: comissões baixas incrementam as possibilidades de êxito em bolsa;

- A corretora deverá proporcionar uma conta simulação, o denominado simulador de bolsa; desta forma, o leitor poderá familiarizar-se com as ferramentas de negociação indispensáveis à tomada de decisões;

- Uma equipa bem formada, que possa explicar-lhe todos os aspectos da negociação em bolsa e do serviço de corretagem, bem como uma atenção ao cliente que dê a máxima atenção a todos os detalhes do dia-a-dia de um investidor: processamento de eventos empresariais (dividendos, stock splits…), extractos para as autoridades, dúvidas sobre execuções, dúvidas sobre ferramentas e plataforma, disponibilidade ao longo do dia…

Estimado leitor, se estiver atento a todos estes aspectos, em particular à sua formação em bolsa, investir em bolsa será seguramente uma caminhada de sucesso: de que está à espera?