Blog

Por Que Motivo Devo Investir na Bolsa?

Devo investir na bolsa? Actualmente, com um número crescente de pessoas dependentes do orçamento de estado, a maioria das pessoas deixou de compreender o que significa investir; nem tão pouco entende o risco de qualquer investimento.

Investir significa, necessariamente, especular sobre um resultado futuro:

- Quando entrego um depósito ao meu banco, este dinheiro será utilizado pelo banco para ser emprestado a pequenos negócios, para conceder crédito ao consumo, para conceder crédito à habitação ou para ser utilizado na aquisição de obrigações soberanas; o dinheiro que entrego ao banco corre o risco de não ser devolvido pelos tomadores do crédito;

- Quando decido investir num pequeno negócio, estou a especular sobre o resultado líquido futuro da minha empresa, ou seja, a diferença entre receitas e custos; desconheço se, no futuro, este resultado líquido será capaz de remunerar o capital investido. Em alguns casos, posso perder todo o capital investido, como é o caso da maioria das empresas que iniciam a sua actividade;

- Quando decido investir na bolsa, espero que os dividendos, juros e mais-valias associados a um dado instrumento financeiro remunerem o capital investido. O desempenho dos meus investimentos irá depender dos bons resultados do emissor do instrumento financeiro (empresa ou estado). Tal como um investimento num pequeno negócio, também corro o risco de perder todo o dinheiro que investi, em resultado das dificuldades financeiras do emissor do instrumento financeiro.

Para se realizar um investimento é necessário previamente poupar, caso contrário, o investimento não será possível. Por que o fazemos?

Para deixar um património aos nossos descendentes, para uma eventualidade que nos possa ocorrer na vida, para preparar a nossa reforma, para obter o capital necessário para abrir uma empresa.

Existem uma infinidade de razões que nos podem levar a poupar, no entanto, associado ao acto de poupar está o acto de investir.

Quando se logra obter um pé-de-meia, de imediato, existe o desejo de se aplicar essa poupança.

Há uns anos atrás, a opção natural seria por um depósito a prazo num banco. Permitia ter uma rendibilidade acima da inflação e apresentava um risco reduzido para os depositantes – essa sempre foi a percepção, dado o seguro de depósitos por imposição estatal e a reduzida literacia financeira em relação ao funcionamento de tais instituições.

Mas, hoje, com a repressão financeira do BCE, tal é possível?

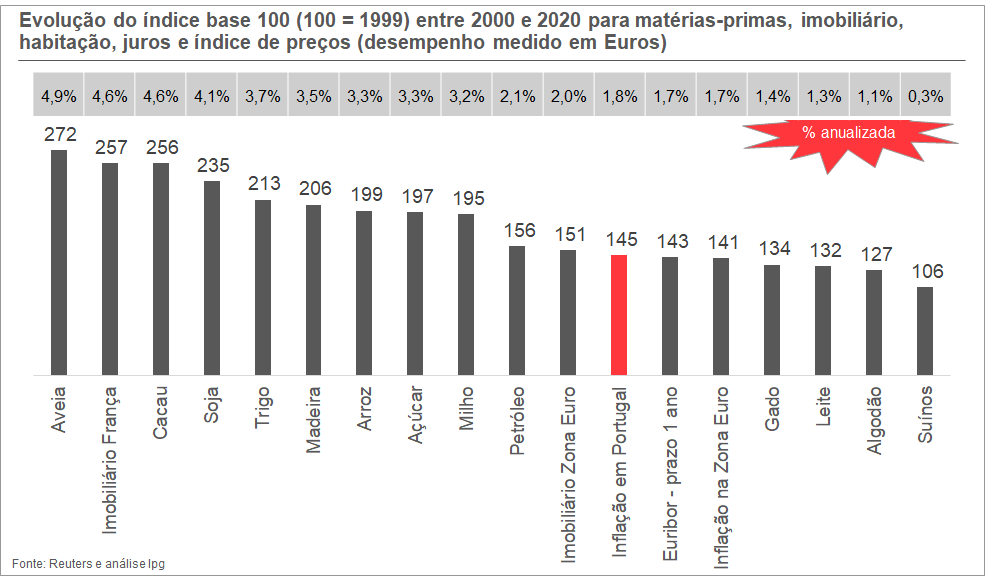

Vamos analisar a rendibilidade de vários activos financeiros e comparar com a inflação e juros proporcionados pelos bancos comerciais. Começando pelas matérias-primas, os activos com maior impacto nas nossas despesas do dia-a-dia.

Na Figura 1, temos a evolução do preço, medido em Euros, de diversas matérias-primas ao longo dos últimos 21 anos.

Figura 1

Vamos então detalhar o Milho:

- no final de 1999, valia 2,045 USD por alqueire, correspondente a 2,031 Euros (EURUSD=1,007);

- no final de 2020, valia 4,84 USD por alqueire, correspondente a 3,963 Euros (EURUSD=1,2213);

- assumindo como base 100 o preço no final de 1999, no final de 2020, estaríamos em 195;

- entre o final de 1999 e 2020, em Euros, o preço do Milho subiu a uma taxa composta de 3,2%/ano;

- Se um investidor tivesse investido 100 Euros em Milho no final de 1999; no final de 2020, teria 195 Euros; corresponderia a ter realizado uma aplicação com um retorno de 3,2% todos os anos, durante 21 anos.

Na Figura 1, podemos observar que apenas o Gado, o Leite, o Algodão e os Suínos proporcionaram uma rendibilidade inferior à inflação – as demais tiveram subidas muita acima da inflação.

Desta forma, a pergunta que se coloca é a seguinte: em que sítio os banqueiros centrais recolhem a informação para dizer que não há inflação?

Não surpreende que exista a revolta dos coletes amarelos em França; nesse país, o imobiliário subiu ao ritmo anual de 4,6%, enquanto a inflação oficial apenas 1,7% (Zona Euro); mais uma vez, a partir de que bens e serviços estão a coligir os preços para construir o tal índice que mede a inflação?

É estranho que em todas as conferências de imprensa do Banco Central Europeu (BCE), os seus representantes nos informem sistematicamente do seguinte: não há inflação!

Solução: imprimir mais dinheiro para estimular o aparecimento da inflação. Andamos nisto há muitos anos.

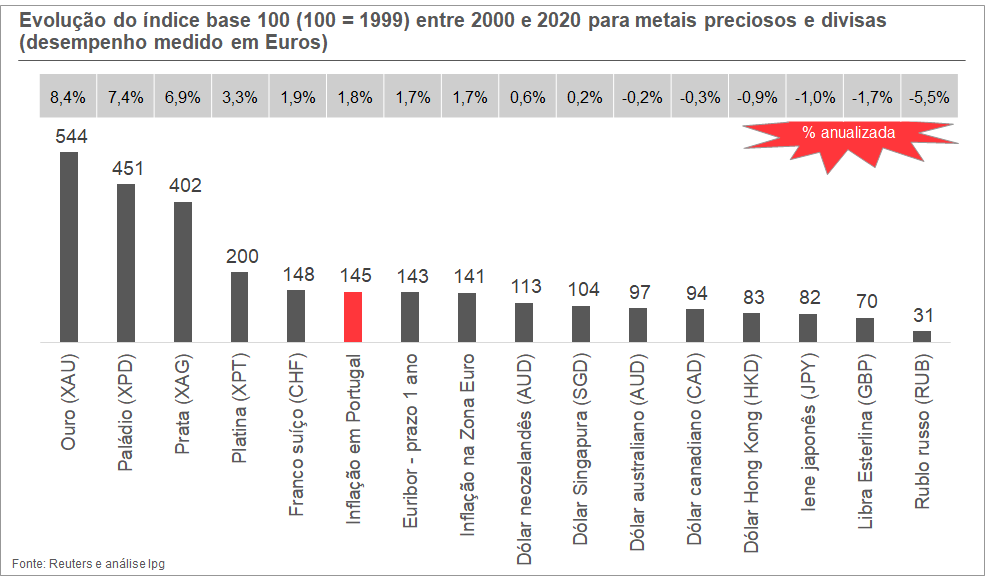

Talvez por esta razão – impressão de dinheiro sem limites – , as moedas fiat, da responsabilidade dos bancos centrais, não logrem manter o seu poder aquisitivo ao longo de 21 anos, na realidade todos os bancos centrais estão a produzir inflação – aumento da massa monetária – todos os dias e de forma sincronizada, reflectindo-se nas reduzidas variações entre as distintas divisas, tal como podemos observar na Figura 2.

Figura 2

Ao longo de 21 anos, a única moeda fiat que manteve o seu poder aquisitivo foi o Franco suíço; isto, depois do banco central suíço ter mantido uma paridade fixa de 1,20 CHFs por EUR entre Setembro de 2011 e 15 de Janeiro de 2015, data em que foi abandonado.

Para resumo temos:

- no final de 1999, para adquirir um Franco suíço eram necessários 0,6241 Euros;

- no final de 2020, eram necessários 0,9247 Euros, uma valorização acumulada de 48%, correspondente a um retorno anualizado de 1,9%, o suficiente para cobrir a inflação “oficial” de 1,8%.

Os metais preciosos, precisamente os activos que não podem ser criados pelo carregar de um botão de computador, à guarda de um banco central, foram as únicas divisas – ainda são percepcionadas como tal – que lograram manter o seu poder aquisitivo ao longo de 21 anos, superando, em muito, o valor da inflação; no caso do Ouro, proporcionou uma rendibilidade anual de 8,7%/ano durante este período.

No final de 99, uma onça – correspondente a 31 gramas aproximadamente – de Ouro valia 286 EURs; no final de 2020, uma onça de Ouro valia 1 553 EURs.

Temos que ter em conta que, ao contrário do propagado pelos banqueiros centrais, o Ouro continua a ser o melhor activo para medir a inflação, atendendo que até ao momento “não nasce nas árvores”.

Por essa razão, um valor de 8% ao ano talvez seja o melhor indicador da verdadeira inflação que existiu ao longo destes anos.

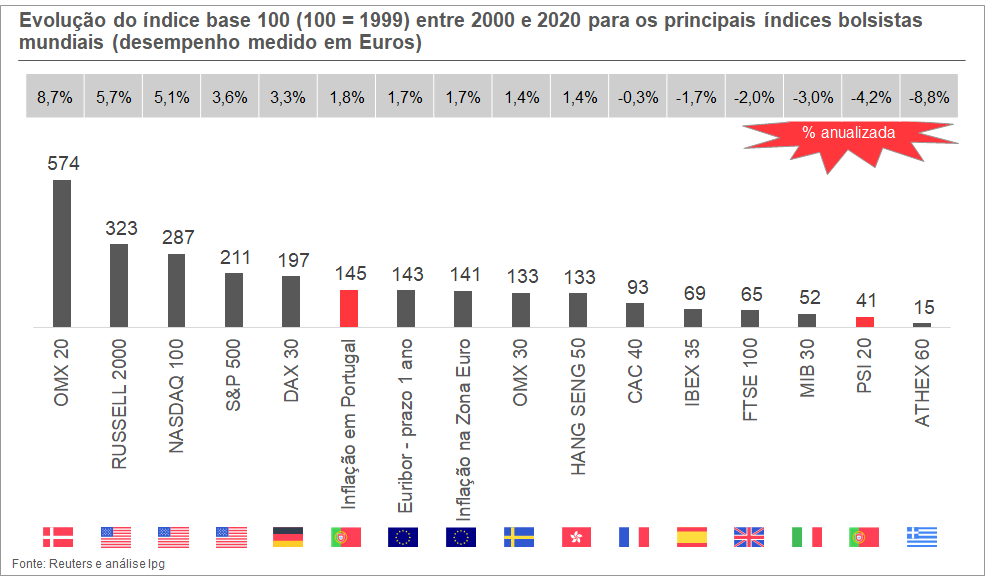

Vamos agora ver como se comportaram os principais índices bolsistas mundiais entre o final de 1999 e o final de 2020 (Ver Figura 3).

Figura 3

Para grande surpresa, o índice dinamarquês OMX 20 foi um grande vencedor do período 99-20, subindo ao ritmo de 8,7%/ano e com um ganho acumulado de 474%, de 100 Euros para 574 Euros, medido numa base 100 (100 = 1999) e em Euros.

Nas posições seguintes, tal como esperado, aparecem os índices bolsistas norte-americanos, o Russell 2000, constituído por empresas norte-americanas, o Nasdaq 100, constituído pelas principais empresas de raiz tecnológica dos EUA, e o S&P 500, o principal índice bolsista norte-americano, constituído pelas 500 principais multinacionais norte-americanas e empresas globais que decidiram colocar as suas acções nas bolsas norte-americanas; e, por último, o índice alemão DAX 30.

Todos estes índices, medidos em Euros, superaram largamente a inflação oficial, tanto em Portugal como da Zona Euro, e proporcionaram uma rendibilidade muito acima de um dos principais indexantes para os depósitos a prazo: a Euribor (1 ano).

No que respeita ao índice PSI 20, tratou-se de um péssimo investimento ao longo destes 21 anos; pior?

Apenas o índice grego Athex 60. No final de 1999, o índice PSI 20 valia 11 960 pontos; no final de 2020, 4 898 pontos; ou seja, um investimento de 100 Euros no PSI 20 no final de 1999, no final de 2020, valeria apenas 41 Euros.

O que importa destacar da Figura 3 é o seguinte: as bolsas de enorme dimensão e com imensa liquidez têm proporcionado melhores rendibilidades ao longo dos anos, dado atraírem a maioria dos fluxos monetários.

Vamos agora realizar uma análise aos gráficos de alguns dos activos anteriormente mencionados nas figuras 1, 2 e 3.

Começando pela Aveia, que se valorizou 230% entre o final de 1999 e o final de 2020.

Na Figura 4, podemos observar que existe uma tendência ascendente desde o final de 2018, voltando a superar uma linha de tendência de longo prazo que existe desde o final de 1999.

Figura 4

Em relação ao Ouro, a moeda que mais subiu para o período 99-20 (ver Figura 5), importa assinalar que depois do máximo histórico ocorrido em 2012, o metal dourado esteve numa fase correctiva até ao início de 2019; desde então, encontramo-nos numa tendência ascendente, em que superou o anterior máximo (1 378 EUR/onça; Setembro de 2012); o último máximo histórico, teve lugar em Julho de 2020: 1 676 EURs/onça.

Figura 5

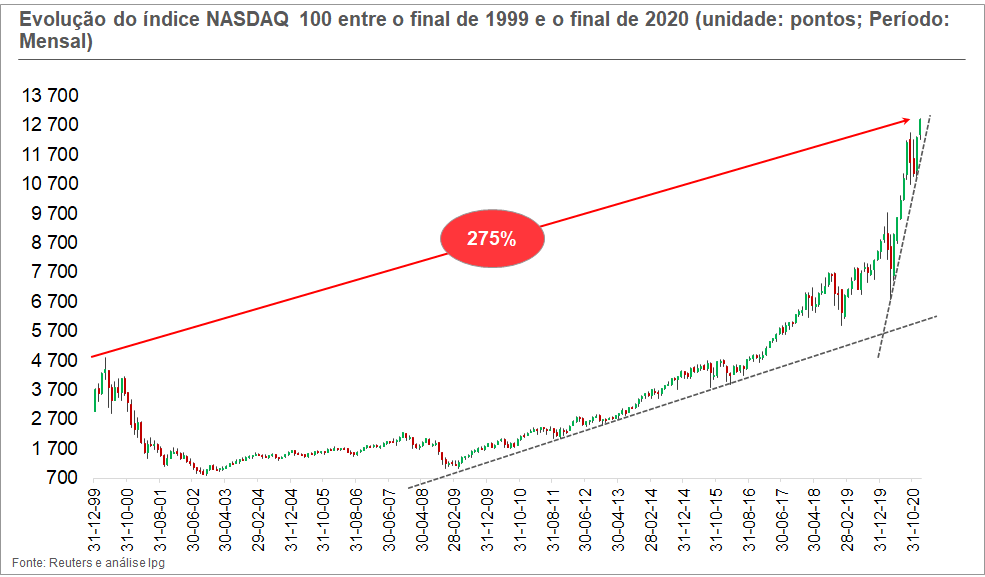

Para terminar, analisemos o índice Nasdaq 100; actualmente, encontra-se numa tendência ascendente muito acentuada, iniciada em 2019; tal movimento, tornou-se acentuado com a crise Covid-19, atendendo que os gigantes tecnológicos são os que mais têm beneficiado com a crise Covid-19.

Empresas constituintes deste índice, como a Tesla, a Moderna e a Zoom, registaram subidas, em alguns casos, de 700% em 2020!

Figura 6

Em conclusão, há muito que o sistema bancário não constitui uma alternativa à bolsa de valores.

O dinheiro no banco está permanentemente a perder poder aquisitivo, pois os juros dos depósitos nem a inflação “oficial” supera, quanto mais a que sentimos todos os dias na pele: quando vamos a um restaurante, quando arrendamos uma casa, quando pagamos a mensalidade de um colégio, quando contratamos um seguro – há anos, que os preços não param de subir vertiginosamente, apesar do que nos anunciam todos os dias.

Resta assim o investimento em bolsa, praticamente a única forma de rendibilizar uma poupança a longo prazo e evitar a inflação, sem precedentes, criada pelos bancos centrais, fruto da impressão massiva de dinheiro do “ar” com o propósito de ajudar estados falidos.

Mas devo correr para bolsa? Obviamente que não.

Investir em bolsa requer vários conhecimentos, dos quais destaco alguns aspectos:

- Qual o grau de risco que desejo assumir: para definir o risco, em primeiro lugar, devo analisar a volatilidade histórica de um determinado activo e conhecer as correlações com outros activos. Hoje, já pouco interessa a classe do activo (obrigações, acções, divisas…), pois, nos nossos dias, existem obrigações que podem ser tão ou mais arriscadas que uma acção;

- Antes de investir, devo ter uma estratégia: qual a classe de activos que mais me interessa (matérias-primas, divisas, acções…); qual o sector de actividade em que devo apostar (tecnologia, bancos…); devo adoptar posições curtas ou longas?

- Como devo seleccionar os activos em concreto: através da análise técnica ou fundamental? Recordemos que a primeira técnica recorre à análise gráfica, identificando tendências, padrões, divergências e rupturas, com o objectivo de seleccionar um dado activo e definir uma entrada e uma saída; no caso do segundo, a selecção de um dado activo obriga a conhecer ao ínfimo detalhe os resultados de uma dada empresa ou a procura e oferta que influenciam o preço de uma dada matéria-prima;

- De que forma vou distribuir o dinheiro da conta pelos diferentes activos? Qual a percentagem adstrita a cada? Qual o grau de alavancagem financeira que devo utilizar na globalidade da conta de corretagem ou em cada activo?

- Qual a minha estratégia de saída e de abertura de novas posições, caso alguma das posições na minha carteira atinja os Stops que coloquei?

Para se iniciar ao mundo da bolsa, deverá frequentar um curso de bolsa.

É importante contratar uma corretora que lhe ofereça soluções de formação (apartado “Aprender”) que o ajude a investir na bolsa, permitindo-lhe conhecer desde os conceitos mais básicos (ordens de bolsa, ferramentas de análise, tipo de activos, tipo de instrumentos financeiros) aos mais complexos de negociação em bolsa (análise técnica, estratégia na construção de um portefólio, gestão monetária...).

O leitor também deverá averiguar se a corretora que está a contratar incorre em conflitos de interesse, como comissões 0 – o cliente é o produto – , ou contraparte de derivados OTC (como é caso dos market makers de CFDs que obtêm ganhos através das perdas dos clientes, não cobrindo as suas posições).

Por outro lado, a selecção da corretora deverá obeder a vários critérios – algo muito importante na hora de decidir.

De que está espera para começar a investir em bolsa, em lugar de abandonar o seu dinheiro num depósito a prazo?

Não se esqueça: o dinheiro está todos os dias a perder valor!