Blog

Investir na Bolsa com Formações Gráficas

Ao longo da história das bolsas de valores, a análise gráfica sempre fascinou os investidores.

Durante décadas, desde o aparecimento dos mercados financeiros, muitos dedicaram-se a analisar formações, chegando à conclusão que determinadas formações gráficas, isto é, figuras, se repetiam.

Estava encontrada a essência da análise técnica: a evolução do preço tende a seguir padrões que se repetem; desta forma, pode-se antecipar com maior segurança a futura evolução de um determinado preço, aquilo que um especulador mais deseja conhecer.

Na realidade, trata-se de um jogo de probabilidades.

A existência de uma determinada formação, indica que a evolução do preço num determinado sentido possui uma elevada probabilidade. Aqueles que utilizam a análise técnica procuram abrir posições com elevada probabilidade de acerto.

As formações gráficas, a par com a detecção de resistências e suportes, são a base da análise técnica.

Existem múltiplas formações gráficas; no presente artigo, iremos falar resumidamente de 5 formações gráficas, essenciais para quem deseja iniciar-se como analista técnico.

- Ombro-cabeça-ombro;

- Triângulo

- Bandeira

- Duplo Tecto

- Cunha

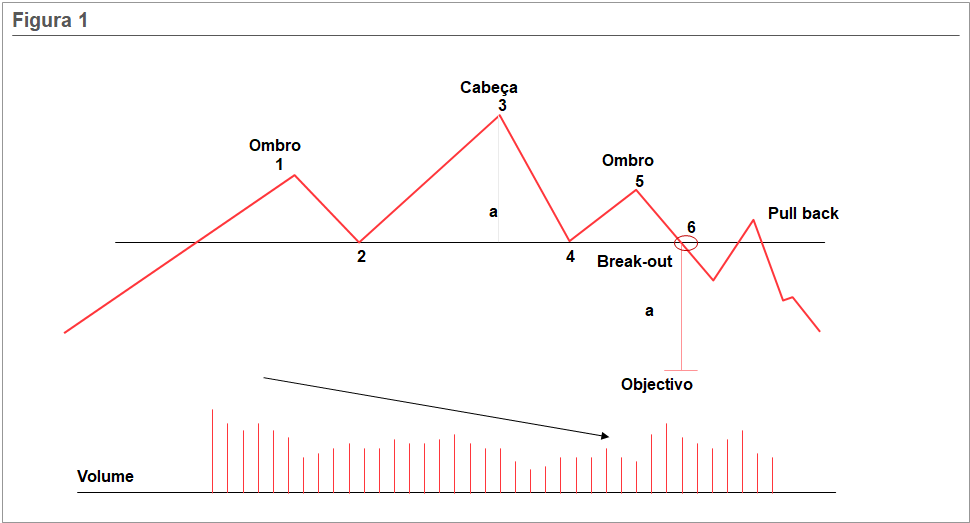

Vamos então iniciar o nosso artigo com a formação gráfica mais conhecida do grande público: o ombro-cabeça-ombro. Podemos observar um exemplo na Figura 1.

Trata-se de uma formação gráfica que alerta para o possível final de uma tendência ascendente.

Ou seja, existe uma subida consistente do preço, com mínimos e máximos crescentes, e ocorre um ombro-cabeça-ombro, seguido de uma ruptura da linha de pescoço, formada pelos pontos dois, quatro e seis da Figura 1.

No momento em que a formação se completa, seguido de uma ruptura da linha de pescoço, a tendência ascendente apresenta uma elevada probabilidade de terminar.

A evolução do volume é outro aspecto a ter em conta; à medida que os pontos da formação gráfica se completam, pontos um a cinco da Figura 1, o volume de negociação deverá registar uma tendência descendente; no entanto, no momento de ruptura da linha de tendência, ponto seis da Figura 1, o volume deverá subir de forma apreciável.

O ombro direito da formação, ou seja, o segundo ombro, não deverá superar em preço o ombro esquerdo da formação; no pior dos casos, poderá igualar, mas nunca superar.

Para determinar o objectivo desta formação, utiliza-se a distância entre a linha de tendência e a cabeça da formação, medida a partir do ponto de ruptura – ponto 6 da Figura 1.

Por fim, importa alertar o leitor que ocorre muitas vezes aquilo que se designa por um “Pull Back”, em que o preço volta a romper a linha de pescoço no sentido ascendente.

No momento em que o preço volta a romper a linha de pescoço no sentido descendente, esta formação está definitivamente confirmada, incrementando substancialmente a probabilidade de sucesso da mesma – uma inversão da tendência ascendente dominante.

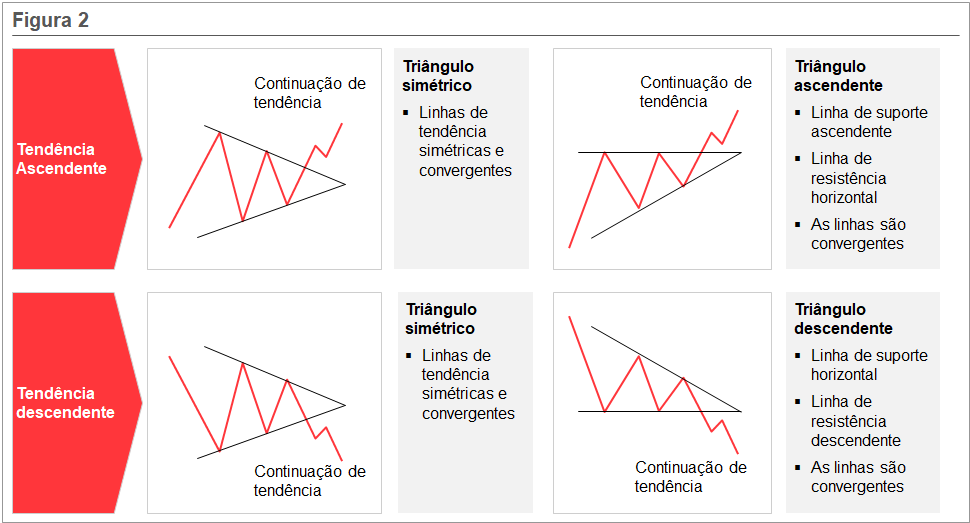

O triângulo é a segunda formação gráfica que iremos analisar.

Em primeiro lugar, importa ter em conta que existem três tipos de triângulos:

- o ângulo simétrico;

- o ascendente

- o descendente.

Podemos observar exemplos na Figura 2.

Em todos os casos, o triângulo é uma formação gráfica de continuação da tendência existente.

No caso do triângulo simétrico, podemos ter dois casos. No primeiro caso, deverá existir uma tendência ascendente prévia, ocorrendo a ruptura da formação gráfica na linha de resistência; o inverso, no caso de uma tendência descendente prévia, em que a ruptura deverá ocorrer na linha de suporte, tal como podemos constatar na Figura 2.

Em relação ao triângulo ascendente, deverá existir uma tendência ascendente prévia; a linha de resistência deverá ser horizontal, enquanto a de suporte deverá ser ascendente.

No caso do triângulo descendente, ocorre precisamente o contrário do triângulo ascendente: uma tendência descendente prévia, linha de suporte horizontal e ruptura da linha de suporte.

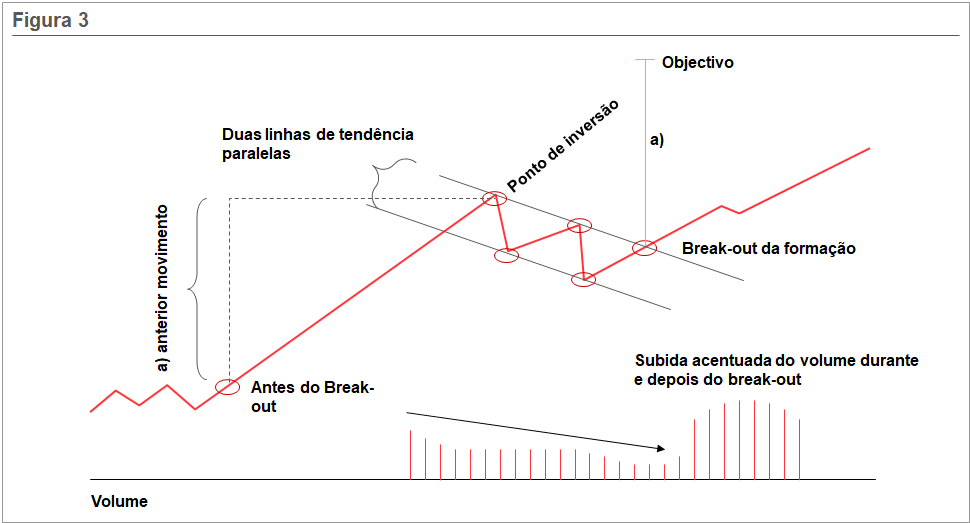

A terceira formação gráfica é a bandeira. Tal como o triângulo, também confirma a continuação de uma determinada tendência, seja ascendente ou descendente.

Na Figura 3, podemos observar o exemplo de uma bandeira que ocorre numa tendência ascendente; no entanto, a mesma poderá ocorrer tanto numa tendência ascendente como descendente.

No exemplo da Figura 3, existe uma tendência ascendente prévia, assinalada como “anterior movimento”; a bandeira é formada por duas linhas de tendência paralelas, obtidas a partir dos pontos de inversão: na Figura 3, do nosso exemplo, temos quatro pontos de inversão, no entanto, poderão existir mais.

Durante a formação da bandeira, o preço deverá evoluir no sentido contrário à tendência dominante – no exemplo, uma tendência ascendente – e a ruptura deverá ocorrer na linha de resistência, no caso de uma tendência dominante ascendente, ou na linha de suporte, no caso de uma tendência dominante descendente.

Assim, a bandeira consiste numa correcção do preço, ou seja, a evolução do preço no momento da correcção é contrária à tendência dominante. O volume também deverá apresentar uma tendência descendente, mas, no momento da ruptura, deverá registar um incremento substancial, tal como ilustrado na Figura 3.

Para determinar o objectivo, utiliza-se a dimensão da correcção do preço durante a bandeira e aplica-se ao ponto de ruptura – na Figura 3, denominado como “Break out da formação”.

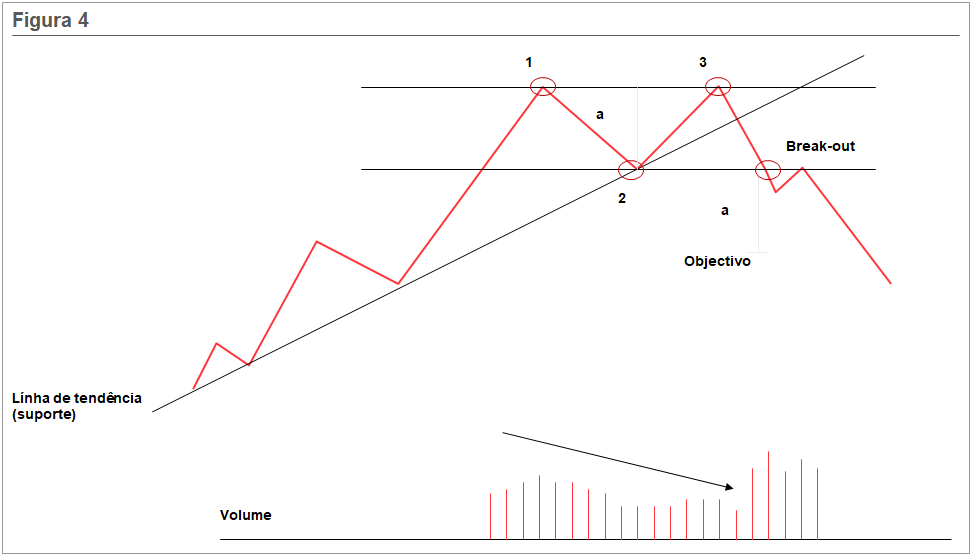

O duplo tecto é a nossa quarta formação gráfica.

Ao contrário do triângulo e da bandeira, trata-se de uma figura que indica a inversão da tendência dominante, tal como a primeira formação gráfica do presente artigo: o ombro-cabeça-ombro.

Na Figura 4, ilustramos esta formação gráfica.

A linha de tendência deverá ser respeitada até ao segundo tecto, ou seja, o ponto 3 da Figura 4 deverá estar acima desta linha.

Depois da ruptura, a nova linha de resistência – era um suporte anteriormente à ruptura –poderá ser perfurada mais uma vez, algo perfeitamente normal, aquilo que designamos um “pull back”.

O volume de negociação entre o primeiro mínimo, o ponto 2 da Figura 4, e segundo tecto, o ponto 3 da Figura 4, será descendente, devendo ocorrer uma subida substancial do volume no momento da ruptura.

O objectivo é determinado a partir do ponto de ruptura, utilizando a distância entre o primeiro mínimo, o ponto 2 da Figura, e a linha horizontal formada pelos dois tectos.

Para concluir o presente artigo, vamos detalhar a formação gráfica Cunha: a quinta figura.

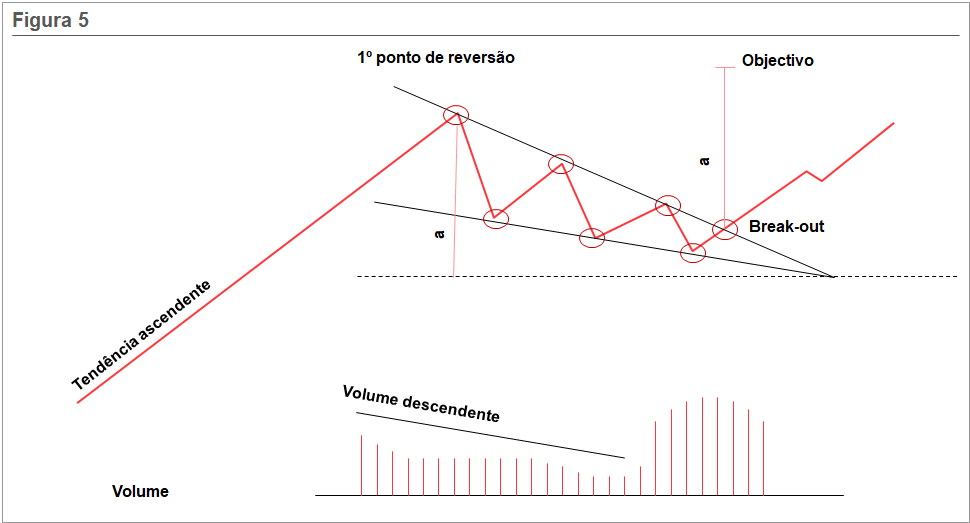

Na Figura 5, podemos encontrar um exemplo.

A cunha é uma formação gráfica de continuação de tendência; tal como nas anteriores formações gráficas, deverá ocorrer uma diminuição de volume durante a sua formação e uma subida assinalável no momento de ruptura.

Esta formação obriga a um número mínimo de quatro pontos de inversão; poderão haver mais, mas devem existir pelo menos quatro.

O objectivo deverá ser determinado a partir da distância vertical entre o primeiro ponto de reversão e a linha horizontal que passa pelo vértice.

Desta forma, terminamos a nossa exposição de cinco formações gráficas; no entanto, imensos detalhes ficaram por esclarecer.

Caso o leitor esteja interessado em investir na bolsa com sucesso, utilizando a análise técnica, não hesite em contactar-nos e a conhecer o nosso programa de formação: estas e outras formações gráficas ser-lhe-ão explicadas com todo o detalhe, incrementando as suas possibilidades de sucesso.