Blog

Investir na Bolsa: Metais Preciosos e Empresas Mineiras

A tradição já não é o que era. Há três gerações atrás, a maioria das pessoas levava uma libra de ouro ao pescoço e as crianças, pelo aniversário, nascimento ou quando era possível, recebiam uma como presente.

Ainda nos podemos recordar das Minhotas carregadas de jóias, transportando todas as poupanças de uma vida ao corpo. A humanidade utilizou os metais preciosos como moeda durante mais de 5 mil anos.

Investir na Bolsa: Metais Preciosos e Empresas Mineiras

O poder do dinheiro sempre foi tentador, por essa razão, ao longo de séculos, os estados sempre monopolizaram e nacionalizaram crescentemente o sistema monetário, com o propósito de lançar o imposto mais devastador de todos: a inflação – além de um imposto, tem uma incidência desproporcionada sobre os mais desfavorecidos, aqueles que não têm poupanças.

Os imperadores romanos através da diminuição do conteúdo metálico. Os reis, em particular os seus cobradores de impostos, através da raspagem das bordas, com o objectivo de confeccionar novas moedas.

No século XVII, na Europa, através da introdução do papel-moeda, criando a ilusão que todo o papel em circulação correspondia à quantidade existente de metal precioso.

No século XX, em 1933, com a “Executive Order 6102” do presidente Franklin D. Roosevelt, em que todo o Ouro dos cidadãos norte-americanos foi confiscado e a sua posse ilegalizada – apenas em 1974, os norte-americanos puderam voltar a ser proprietários de Ouro!

A sofisticação deste embuste, atingiu a máxima perfeição em 1971, quando o presidente Nixon terminou o reinado do ouro como moeda. O dólar, a partir desse momento, deixou de ser convertível em ouro.

O que significou?

Os bancos centrais, em conluio com os governos, passaram a ter um salvo-conduto para gerar inflação sem limites.

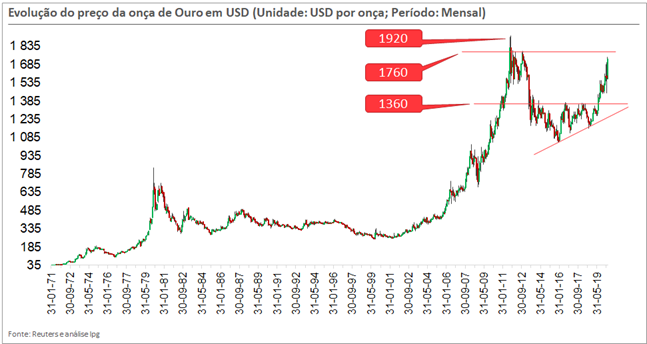

Como podemos observar na Figura 1, o Dólar perdeu 98% do seu valor desde Janeiro de 1971!

Em Janeiro de 1971, 0,02608 onças de ouro adquiriam um USD (38,25 USD por onça), agora bastam 0,000579 onças de ouro para adquirir um USD (1728 USD por onça), uma queda de 98% aproximadamente! Para os que afirmam que não existe inflação, que mais provas necessitam?

Figura 1

Como podemos observar na Figura 1, a cotação do ouro (XAUUSD), em Junho de 2019, no sentido ascendente, rompeu um triângulo ascendente, superando uma resistência importante, em torno dos 1.360 USD por onça.

O próximo objectivo situa-se nos 1.760 USD por onça; caso este valor seja quebrado, no sentido ascendente, o Ouro poderá a realizar um novo máximo histórico, que ocorreu em Setembro de 2011, nos 1.920 USD por onça.

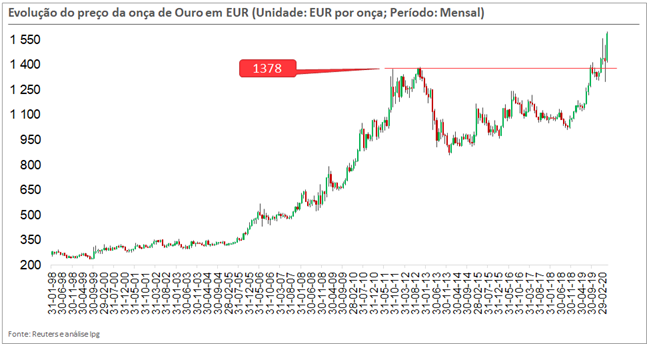

Importa ter em conta que o Ouro se situa em máximo histórico em praticamente todas as divisas, excepto em USD, tal como sobredito. Em EUR, a nossa divisa, o Ouro registou um novo máximo histórico em 2020, em particular depois das medidas excepcionais dos bancos centrais, em resposta à crise do COVID-19.Podemos observar esta evolução na Figura 2.

Figura 2

Esta tendência ascendente ocorreu durante 2019 e 2020, superando o anterior máximo histórico, de 1378 Euros por onça, ocorrido em Setembro de 2012.

Em 2020, entre Janeiro e 15 de Abril, o Ouro, em EUR, apreciou-se 17%. Em USD, para o mesmo período, a apreciação foi de 14%.

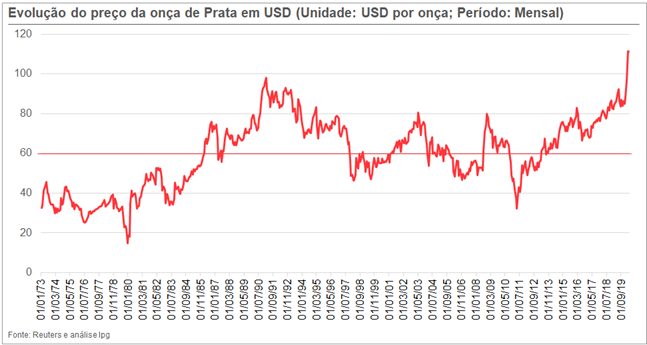

Agora, importa analisar a Prata (XAG), que também foi utilizada ao longo da história como moeda. A Prata, ao contrário do Ouro, não tem apresentado uma evolução tão positiva; no entanto, o USD perdeu 87% do seu valor contra a Prata desde Janeiro de 1973; nesse mês e ano, valia 0,4914 onças de Prata por USD (2,035 USD por onça) e hoje vale 0,0647 onças de Prata por USD (15,447 USD por onça).

Teve dois picos, o máximo histórico registado em Janeiro de 1980, nos 50,35 USD por onça de Prata, e em Abril de 2011, nos 49,52 USD por onça de Prata.

Figura 3

O preço da Prata em USD apresenta uma resistência em torno dos 20 USD e um suporte em torno dos 10 USD por onça de Prata.

Um dos rácios mais utilizados para avaliar a cotação da Prata, resulta da comparação do preço da onça de Ouro com o preço da onça de Prata. Desde 1973, a média deste rácio foi de 60 vezes, ou seja, em média uma onça de Ouro valeu 60 vezes uma onça de Prata.

Se o valor se situar num valor superior a 60, a Prata encontra-se subvalorizada em relação ao Ouro, abaixo de 60, sobrevalorizada.

Desta forma, actualmente nunca a Prata esteve tão subvalorizada em relação ao Ouro; tal como podemos observar na Figura 4, este rácio é agora de 111 vezes. No presente ano, a cotação da Prata em USD caiu 13%, em divergência com a evolução da cotação da onça de Ouro que subiu 14%, tal como sobredito.

Figura 4

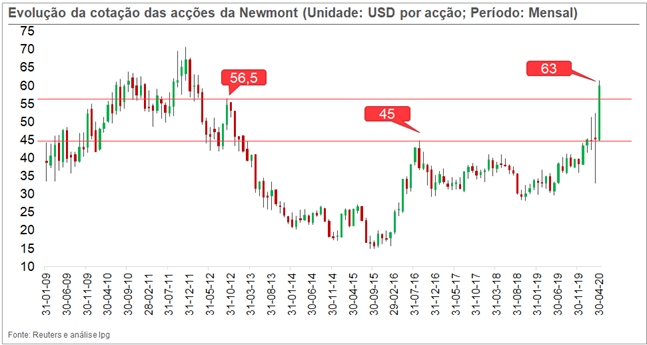

De que forma se têm comportado em bolsa as principais empresas mineiras do mundo, que extraem estes metais preciosos?

Uma das mais importantes empresas deste sector, a Newmont, que faz parte do índice sp500, rompeu recentemente dois máximos anteriores, tal como podemos observar na Figura 5. No presente ano, desde 1 de Janeiro de 2020 a 15 de Abril de 2020, preço da acção subiu 38%.

Figura 5

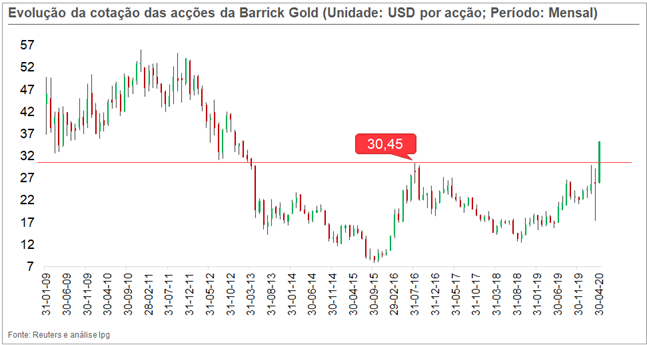

No caso da Barrick Gold, apenas rompeu o anterior máximo, nos 30,45 USD por acção. No presente ano, regista uma subida de 46% (entre 1 de Janeiro e 15 de Abril de 2020).

Figura 6

Torna-se claro o impacto da subida do preço dos metais preciosos, em particular do Ouro, na recente evolução das cotações das empresas deste sector. No caso da AngloGold, uma empresa Sul-Africana, encontra-se num máximo histórico desde 2009. Recentemente, rompeu um triângulo simétrico e subiu 35% no presente ano (até 15 de Abril).

Figura 7

Para muitos investidores, começa agora a ficar claro que a inflação gerada pelos bancos centrais, através da impressão massiva de dinheiro, reflectiu-se em primeiro lugar nos metais preciosos e seguidamente nas empresas mineiras.

Em conclusão, tudo indica que 2020 poderá ser o ano das empresas mineiras e dos metais preciosos nas bolsas de valores.