Blog

Investir na Bolsa: ETF, O Que É?

Com este artigo, pretende-se dar a conhecer em maior detalhe os ETFs.

Neste sentido, importa, em primeiro lugar, explicar os fundos de investimento, atendendo que o primeiro é uma subcategoria desta classe de activos.

Os fundos de investimento são activos financeiros que têm como propósito solucionar as necessidades de investimento de um investidor: colocar a tarefa de investimento nas mãos de um profissional; na prática, o investidor, segundo as suas necessidades, pode seleccionar a opção que mais lhe convém, subcontratando ao gestor do fundo as suas decisões de investimento.

Quais as vantagens associadas a esta classe de activos:

- Beneficiam de economias de escala, dado que possuem de baixa gestão montantes substanciais de vários investidores, podendo, desta forma, reduzir os custos de intermediação; ou seja, o leitor quando compra ou vende em bolsa, paga comissões a um intermediário financeiro, podendo, em alguns casos, ser severamente penalizado se negociar volumes reduzidos, algo que não acontece com estes fundos;

- Beneficiam dos efeitos associados à diversificação de activos e instrumentos financeiros, ao contrário do investidor individual. Vamos supor que o leitor tem apenas 10 mil euros para investir; para evitar pagar comissões mínimas, tem de investir pelo menos 5 mil euros, isso significa que poderá ter apenas duas posições, ao contrário dos fundos; estes podem abrir várias posições com custos reduzidos;

- Beneficiam dos conhecimentos associados a um gestor profissional, caso o fundo possua aquilo que se designa por gestão activa; este profissional é suposto ter profundos conhecimentos sobre a classe de activo em concreto (acções, matérias-primas, índices), geografia ou sectores de actividade concretos.

Os fundos de investimento podem seguir distintas estratégias de investimento, destacando-se algumas:

- Negociar numa única classe de activos (acções de empresas, divisas, matérias-primas, arte, carros de luxo, vinho…);

- Numa determinada geografia (por exemplo: acções norte-americanas, portuguesas, britânicas…);

- Num determinado sector de actividade (tecnológico, imobiliário, financeiro…);

- Num determinado índice bolsista (S&P 500, DAX 30, PSI 20…).

Esta estratégia pode ser activa ou passiva:

No caso da primeira, significa que o gestor tem de decidir vários aspectos, entre outros:

- (i) qual a activo;

- (ii) peso do activo no portefólio do fundo;

- (iii) qual instrumento financeiro devo utilizar para obter exposição ao activo;

- (iv) posição longa ou curta.

Ou seja, a gestão activa visa obter uma rendibilidade superior a uma gestão passiva, através de uma selecção criteriosa dos activos;

No entanto, a gestão também pode ser passiva. Neste caso, o gestor do fundo limita-se a replicar os recursos sob gestão num determinado índice, por exemplo, o sp500.

Neste caso, deverá aplicar o dinheiro dos accionistas do fundo, de acordo com a proporção que determinada empresa representa num dado índice.

A título de exemplo, vamos supor que a empresa Apple representa 20% do índice Nasdaq 100, neste caso, 20% dos activos do fundo devem ser destinados à compra de acções da Apple.

O desenvolvimento da indústria de fundos de investimento, levou ao desenvolvimento de três categorias:

- Fundos de investimento regulados;

- Os hedge funds;

- Os ETFs.

1- Fundos de investimento regulados

No que respeita aos fundos de investimento regulados, funcionam tal como uma empresa não cotada em bolsa, mas debaixo da supervisão do regulador competente.

Assim, o gestor está obrigado a cumprir as regras decretadas por estas autoridades; a título de exemplo: nenhuma posição poderá representar mais de 5% do portefólio; a alavancagem financeira está limitada a 3 vezes; não são admitidas posições curtas.

Ou seja, as autoridades exigem que o gestor siga determinadas pautas.

Além disso, estes fundos de investimento podem ser abertos ou fechados; o que significa?

- No primeiro caso, sempre que surge um novo investidor, o fundo emite novas acções que correspondem ao montante de investimento deste; caso contrário, as acções são eliminadas sempre que ocorram levantamentos. Em conclusão, o número de accionistas e de acções representativas do capital social do fundo é variável;

- No segundo caso, a partir da primeira emissão de acções, o número destes títulos nunca se altera, o que não permite o aumento ou redução de accionistas. Assim, para a entrada de um novo accionista terá de sair um ou mais accionistas, ou seja, o novo adquire títulos aos actuais accionistas. Para um accionista sair do fundo terá de vender as suas acções a outros accionistas a um novo, ou seja, funciona como uma empresa.

2- Hedge Funds

Os hedge funds surgiram com a necessidade de introduzir estratégias para cobrir determinados riscos associados aos investimentos financeiros (risco de mercado, taxa de juro, taxa de câmbio…), por isso o seu nome contém a palavra hedge (cobertura).

Estas estratégias de cobertura de riscos, tais como, posições curtas ou de arbitragem, em muitos casos, não são permitidas pelas entidades de supervisão; por esta razão, muitos destes fundos se encontram sediados em praças financeiras Offshore.

3- ETFs

Tanto os fundos de investimento regulados como os hedge-fund apresentam alguns defeitos que vieram a ser colmatados pelos ETFs. De que se trata?

O acrónimo em inglês, Exchange Traded Fund, significa que se trata de um fundo de investimento admitido à cotação numa bolsa de valores. Ou seja, é comparável a uma empresa que vê as suas acções admitidas a uma bolsa de valores, podendo, a partir desse momento, ser negociadas nessa praça financeira.

Como já se mencionou, os fundos de investimento apresentavam algumas lacunas, em particular a liquidez e o tipo de gestão. Se um determinado fundo imobiliário tiver a sua tesouraria aplicada em bens imóveis, significa que os investidores que desejem levantar os seus fundos podem não o conseguir, devido à inexistência de liquidez.

Tal limitação é amplamente reduzida com um ETF, pois ao ser negociado numa bolsa de valores tem uma liquidez superior, permitindo a venda das acções do ETF através de uma simples ordem de bolsa.

Por outro lado, os fundos de investimento tradicionais, regra geral, são mais caros, pois obrigam à remuneração do gestor do fundo.

Muitas vezes estes gestores não conseguem superar o índice de mercado. Por exemplo, um fundo que actua em acções norte-americanas e sistematicamente não consegue superar a rendibilidade do índice S&P 500.

Em consequência, inúmeros investidores sentiram-se frustrados com a gestão activa; assim, surgiu a necessidade da gestão passiva, em que simplesmente o fundo replica o índice, sem necessidade da existência de um gestor a tomar decisões de investimento. Esta estratégia tornou estes fundos mais baratos, devido às razões já apontadas.

Em face disto, a popularidade dos ETFs tem sido crescente, havendo actualmente uma enorme oferta de fundos. Além disso, associou-se outras características à gestão passiva, como a introdução da alavancagem financeira e a possibilidade de exposição contrária, conceitos seguidamente explicados, através de exemplos.

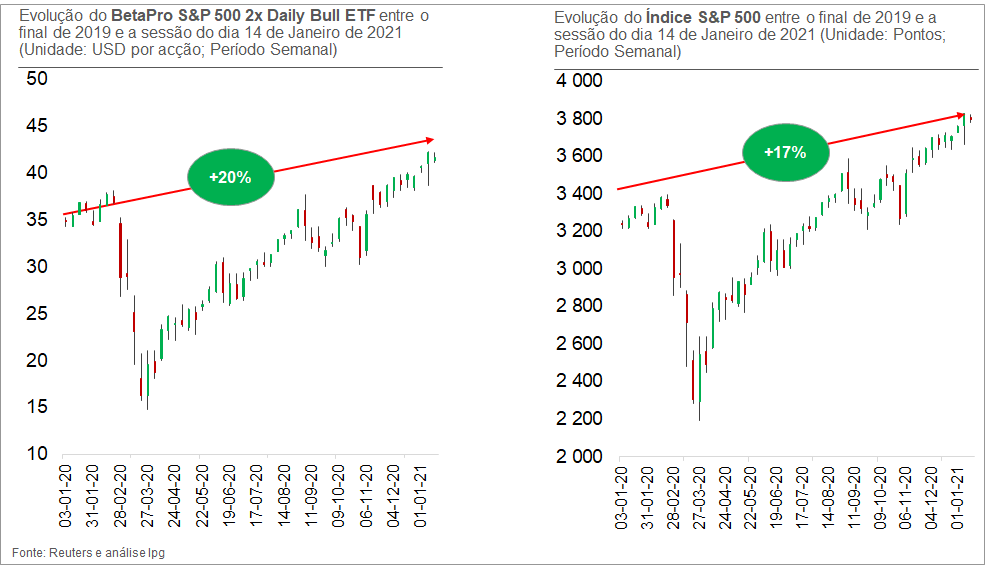

Podemos mencionar o ETF “BetaPro S&P 500 2x Daily Bull ETF”: tal como o nome indica, utiliza alavancagem financeira, neste caso, duas vezes o desempenho do índice sp500; assim, se num dado dia o índice S&P 500 sobe 2%, o ETF irá subir 4%; se num dado dia o índice S&P 500 perde -1,5%, o desempenho do ETF será de -3%.

Como podemos observar na Figura 1, o desempenho do ETF nunca logra replicar a estratégia propalada, pois entre o final de 2019 e a sessão do último dia 14 de Janeiro de 2021, o ETF subiu 20%, quando deveria ter subido 34%; o índice sp500, para o mesmo período, subiu 17%.

Figura 1

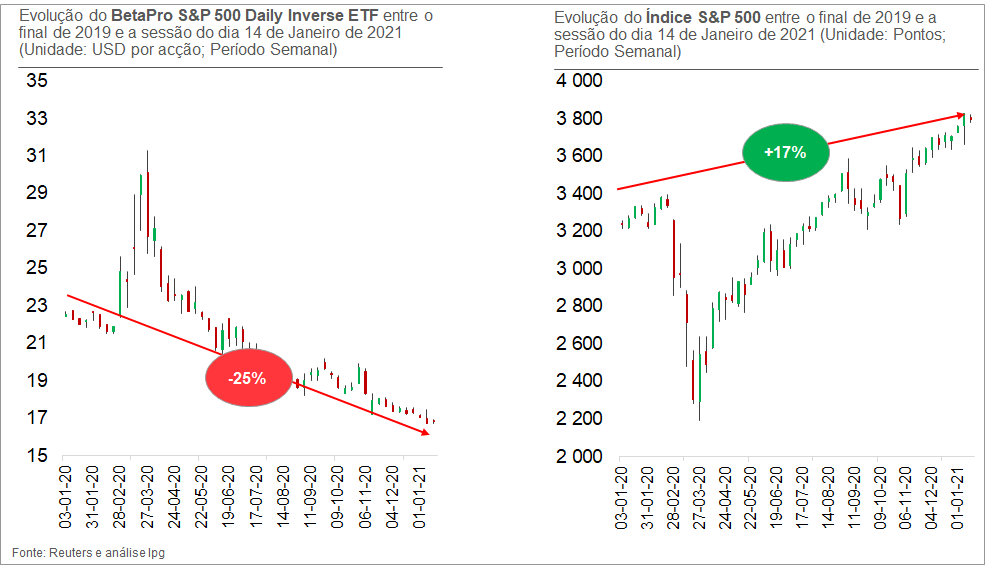

Em relação à posição inversa, podemos mencionar o BetaPro S&P 500 Daily Inverse ETF. Neste caso, o ETF evolui inversamente ao índice S%P 500; assim, se num dado dia o índice S&P 500 sobe 2%, o ETF irá perder -2%; se num dado dia, o índice S&P 500 perde -1,5%, o desempenho do ETF será positivo em +1,5%.

Como podemos observar na Figura 2, desde o final de 2019, o ETF teve uma evolução contrária ao índice S&P 500, apresentando uma queda de 25% entre o final de 2019 e a sessão do dia 14 de Janeiro de 2021, enquanto o índice sp500, para o mesmo período, subiu 17%.

Mais uma vez, o ETF não logra replicar exactamente a estratégia a que se propõe, atendendo que a sua queda deveria estar em torno a 17%.

Os custos da gestão e de manutenção do ETF também é outra das razões para tal.

Figura 2

Em conclusão, os ETFs podem ser uma forma alternativa de investimento para quem não dispõe de muito tempo ou não deseje passar muito tempo a formar-se em bolsa; todavia, recomenda-se que previamente à sua aquisição, o investidor frequente um curso de bolsa e tenha em conta alguns princípios importantes antes de iniciar-se (ver artigo).