Blog

Investir na Bolsa: Oportunidades?

Há dias, foi publicada nos EUA a taxa de inflação para o mês de Abril: o índice de preços nos EUA subiu 0,8% em relação a Março de 2021. Trata-se de uma forte aceleração, se tivermos em conta a subida homóloga, ou seja, em relação a Abril de 2020; neste caso o índice de preços subiu 4,2% – muito acima dos míticos 2% indicados como perfeitos pelos bancos centrais.

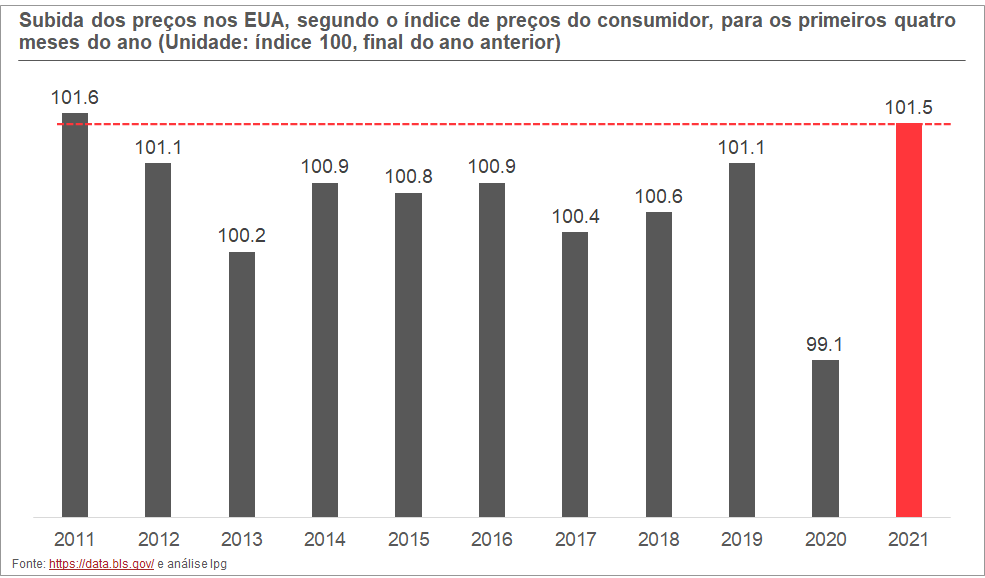

Se tivermos em conta os quatros primeiros meses, podemos concluir que, segundo o governo federal norte-americano, algo que custava 100 USD no final de 2020, no final do mês de Abril custava 101,5 USD – ver a Figura 1.

Trata-se da maior subida desde 2011, ano em que este valor foi 101,6. Se este ritmo se mantém até ao final do ano, a inflação será em torno de 4,5%, um valor muito acima dos 2% proclamados pelas autoridades monetárias.

Figura 1

Para além do índice de preços ao consumidor, também se publicou nos EUA o índice de preços no produtor, que mede a evolução dos preços de um alargado leque de produtos no momento em que estão a sair dos respectivos produtores ou fabricantes.

Eis que surgiu outra surpresa em Abril de 2021: nos últimos 12 meses os preços registaram uma subida de 6,2%!

Mais uma vez, muito acima dos míticos 2% decretados pelos bancos centrais como valor perfeito para a inflação.

Esta evolução preocupante tem sido alertada pela personagem principal do filme “The Big Short”, Michael Burry. A sua estratégia de investimento para os próximos tempos passa por posicionar a sua carteira de investimentos para que se beneficie da sua previsão: o fantasma da inflação está de regresso!

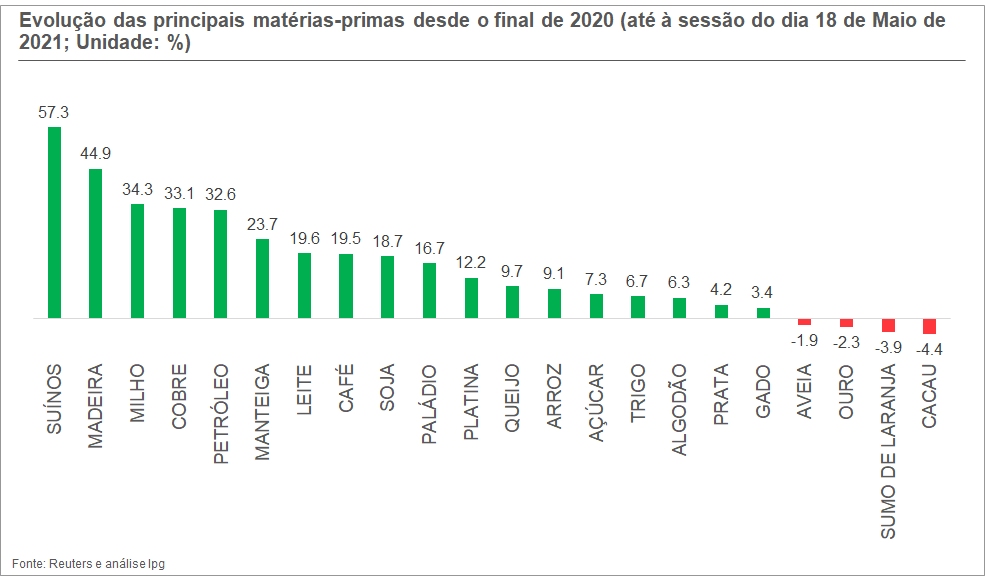

O que surpreende é o esquecimento que a imprensa vota à evolução dos preços das principais matérias-primas no presente ano. As subidas são surpreendentes. Senão vejamos a Figura 2. Como podemos observar, desde o final de 2020, em apenas pouco mais de 4 meses, a carne de suíno subiu 57%, a Madeira subiu 45%, o Milho subiu 34%, o Cobre subiu 33% e o Petróleo subiu 32%!

Gostaríamos todos de saber em que locais as entidades oficiais coligem os preços; apesar da presente realidade ser de subida de preços acentuada, muito acima da inflação oficial!

Figura 2

Para termos uma ideia da subida vertiginosa de algumas matérias-primas, podemos analisar a evolução do preço do Milho. Na Figura 3, podemos constatar que registou uma tendência lateral entre meados de 2014 e meados de 2020, com um suporte claro em torno de 300 cêntimos de USD por alqueire.

A nova tendência ascendente que se iniciou em finais de 2020 deverá ter a mesma duração desta tendência lateral; o próximo objectivo deverá ser o anterior máximo em torno de 850 cêntimos de USD por alqueire.

Figura 3

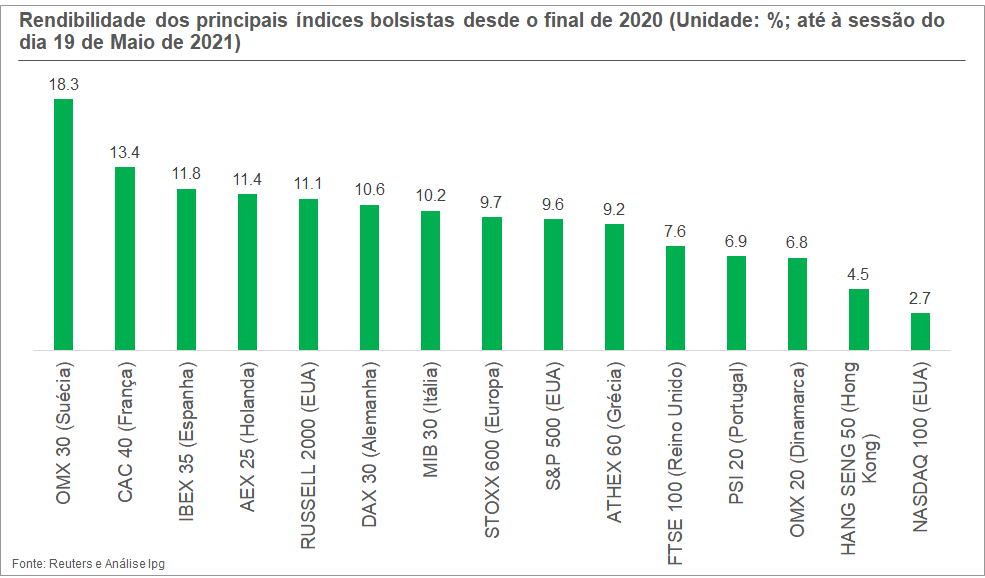

Vamos agora analisar os principais índices bolsistas mundiais desde o final de 2020 até à sessão do último dia 19 de Maio.

Como podemos observar, a Suécia, que nunca fechou a sua economia durante 2020 ou 2021, tem o índice bolsista com o melhor desempenho: em apenas 4 meses e duas semanas, regista um ganho acumulado de 18%, tal como podemos constatar na Figura 4.

Figura 4

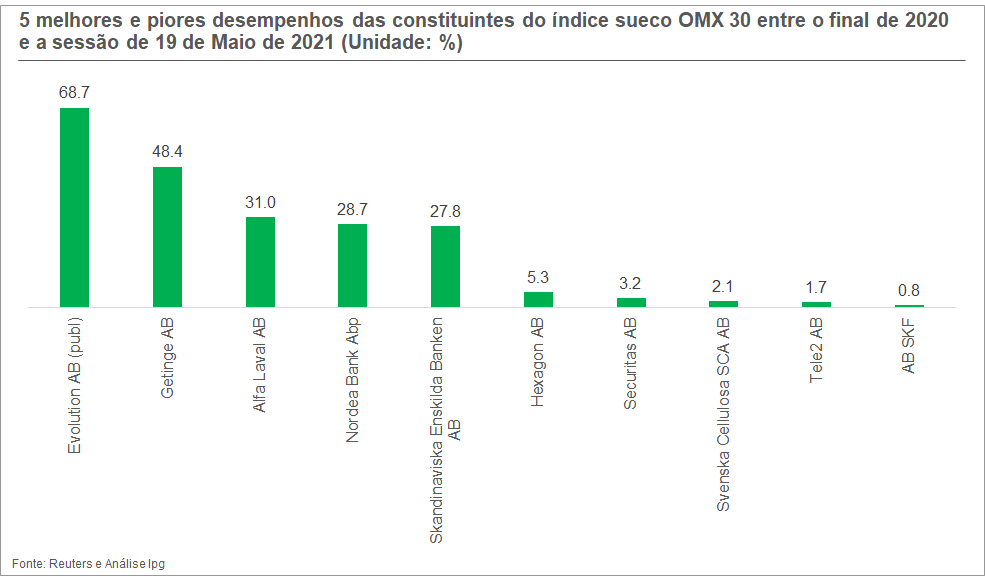

Das trinta empresas que constituem o índice sueco OMX 30, todas registaram um desempenho positivo, mesmos as piores, como foi o caso da AB SKF, com uma subida de apenas 0,8%; o melhor desempenho coube à empresa Evolution Gaming, que desenvolve aplicações para casinos online.

No presente ano sobe 70% aproximadamente, tal como podemos observar na Figura 5.

Figura 5

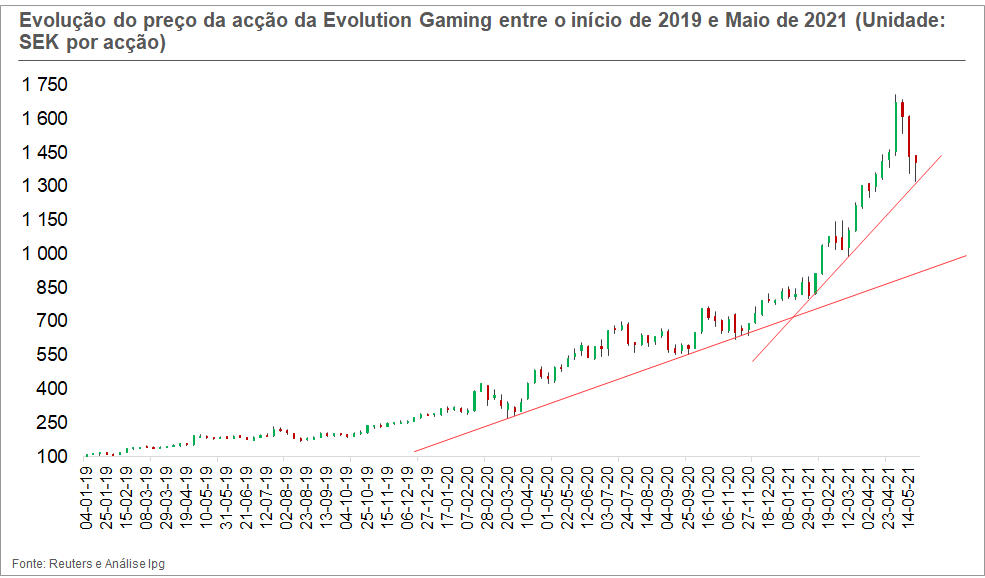

Qual tem sido a evolução da empresa Evolution Gaming?

Na Figura 6, temos o histórico da cotação entre o início de 2019 e Maio 2021; é possível constatar que se encontra numa tendência ascendente, que acelerou no início de 2021; recentemente, sofreu uma correcção e encontra-se agora junto à linha de tendência, mais inclinada e que agora serve de suporte.

Figura 6

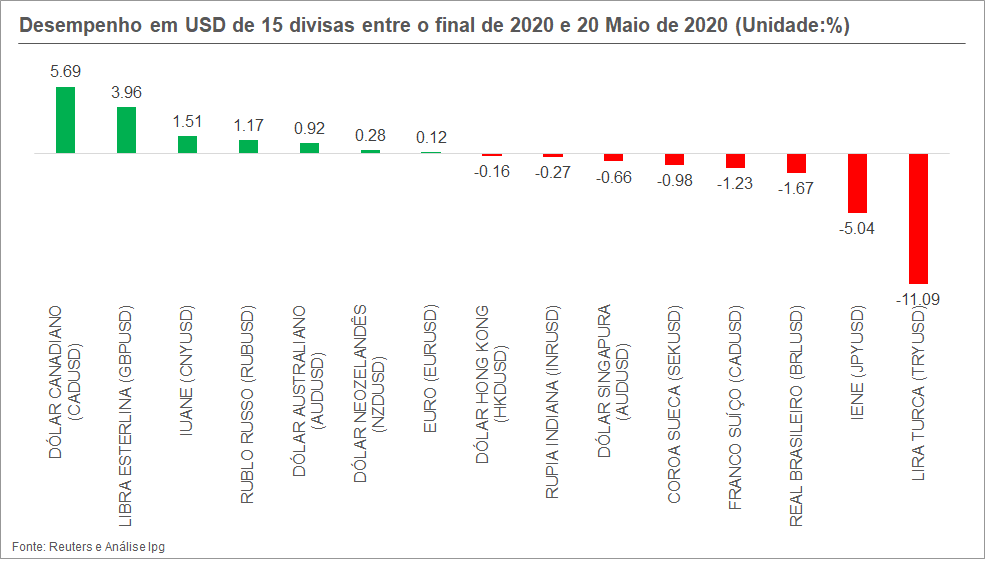

Vamos agora analisar o desempenho das distintas divisas no mercado de Forex desde o início de 2021. Podemos observar na Figura 7 que o Dólar canadiano é a divisa com melhor desempenho, valorizando-se quase 6% em relação ao USD; a subida do preço do Petróleo não é alheia a este desempenho.

Em sentido contrário, temos a Lira turca que perdeu mais de 11% frente ao USD em pouco mais de quatro meses, revelando a debilidade desta economia.

Figura 7

Da Figura 7, resulta óbvio o interesse na análise do par cambial CADTRY (Dólar Canadiano cotado em Liras turcas).

Na Figura 8, temos a evolução do par cambial CADTRY; encontra-se numa tendência ascendente clara e, no presente momento, muito acima da nova linha de tendência que se formou no final de 2019; nesse momento, realizou uma correcção e uma consolidação, rompendo posteriormente um triângulo, continuando a sua escalada e superando as 7 Liras turcas.

Figura 8

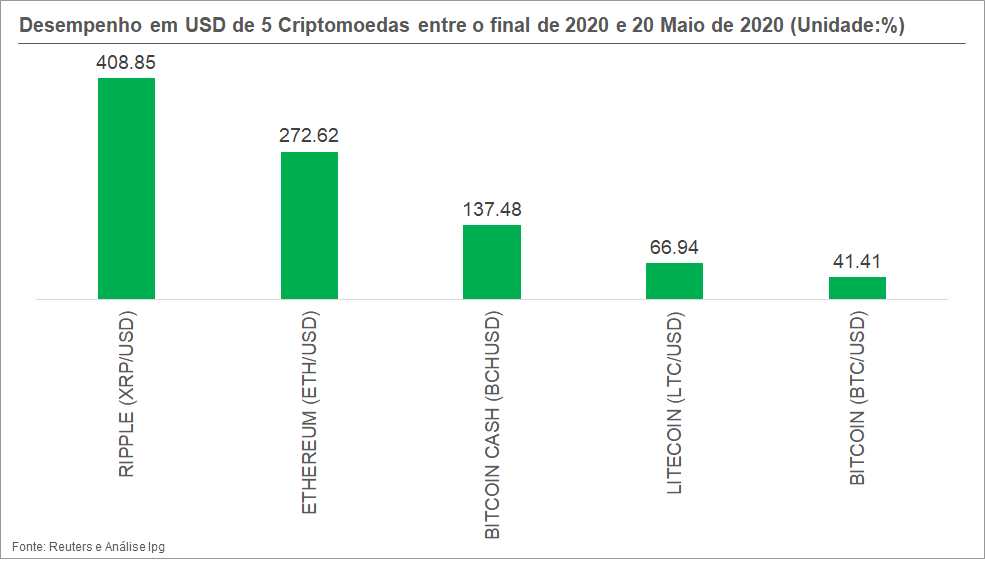

Para terminar esta sinopse dos mercados financeiros para os primeiros quatro meses, temos de comentar as Criptomoedas.

Na Figura 9, podemos observar o desempenho do Bitcoin, Ethereum, Ripple, Litecoin e Bitcoin Cash entre o final de 2020 e 20 de Maio de 2021, que inclui a sessão do dia 19 de Maio, já denominada como a Quarta-Feira negra das Criptomoedas.

Apesar de tudo, as rendibilidades acumuladas ainda são elevadíssimas, com destaque para o Ripple que sobe 400% e para o Ethereum que sobe mais de 270%.

Este mercado continua a apresentar variações sem paralelo, não observadas em outras classes de activos, como Índices, Acções, Matérias-Primas ou Forex.

Figura 9

Na Figura 10, temos o gráfico do Ethereum (ETH) desde o início de 2020 a 20 de Maio de 2021; como todas as Criptomoedas, a tendência ascendente é clara, tendo registado um máximo a 4385 USD por ETH; na Quarta-Feira Negra (dia 19 de Maio), chegou a ser transaccionada a 1790 USD – uma queda de 60% em relação ao máximo histórico – , rompendo a linha de tendência, no entanto, recuperou-a na mesma sessão, mantendo-se intacta a linha de tendência ascendente.

O próximo objectivo será os 3000 USD e depois o máximo histórico, já mencionado, nos 4385 USD.

Figura 10

Importa enfatizar, uma vez mais, que os mercados financeiros proporcionam todos os dias oportunidades de investimento, no entanto, a formação em bolsa é fundamental antes de qualquer aventura na bolsa de valores.

Muitos investidores “correm” para novos el dorados e a desilusão poderá ser grande se não dominam temas como a gestão monetária, o risco de uma determinada classe de activos, o funcionamento das ordens e da plataforma, ou como realizar análise técnica de um determinado activo financeiro.

Visite o nosso apartado “Aprender” se deseja iniciar o seu percurso.

Por fim, um comentário às taxas de juro. Esta é uma das variáveis mais importantes dos mercados, pois afecta todas as classes de activos. No artigo “Bancos Centrais: A Destruição do Capitalismo” explicámos o impacto resultante da manipulação do mercado de obrigações por parte dos bancos centrais.

A descida da taxa de juro implícita das obrigações norte-americanas a 10 anos em 2020, chegando a estar a 0,5%, foi de extrema importância para a subida excepcional de muitas tecnológicas e farmacêuticas, como a Tesla, a Amazon e a Moderna.

Ora, nos próximos tempos devemos estar atentos ao impacto da subida da inflação nos juros desta classe de activos. Uma subida que situe a rendibilidade implícita acima dos 1,7% poderá provocar fortes quedas da maioria da classe de activos.

Um coisa é certa: se não investir, irá ver as suas poupanças completamente obliteradas pela inflação que se aproxima.