Blog

Czy to dobry czas na obligacje?

Podstawy inwestowania w obligacje

Podstawy inwestowania w obligacje

Inwestowanie w obligacje historycznie jest najczęstszą formą inwestowania dla inwestorów w wielu regionach świata, ponieważ obligacje są produktem o stałym dochodzie, prostym, o zazwyczaj bardziej konserwatywnym profilu ryzyka, w porównaniu do akcji lub instrumentów pochodnych.

Choć obligacje są dość proste, istnieje kilka elementów, które należy uwzględnić przy inwestowaniu. To właśnie przeanalizujemy w tym artykule.

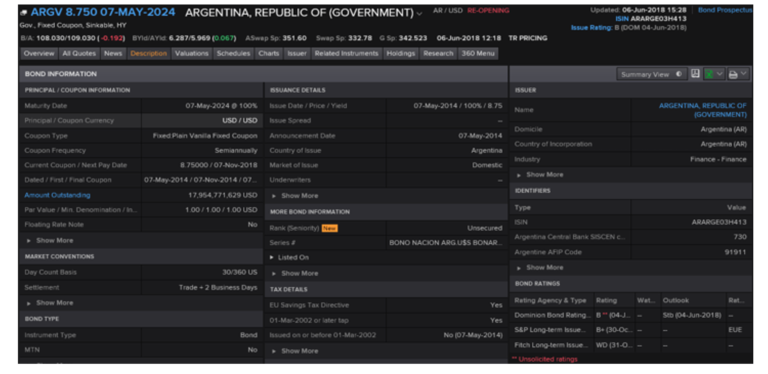

Rozważmy przykład danych z platformy Reuters poniżej:

Czym są obligacje?

Ogólnie rzecz biorąc, obligacja jest instrumentem dłużnym, za pomocą którego państwo lub korporacja zobowiazuje się spłacić daną kwotę w danym okresie zapadalności, w zamian wypłacając obligatariuszom odsetki tak zwane kupony. W zależności od charakteru emitenta, obligacje są podzielone na skarbowe i korporacyjne, czyli emitowane przez państwo lub firmę, odpowiednio.

W identyfikacji obligacji zwykle stosowane są trzy elementy, jak w następującym przykładzie: Argentyna 8,75% 07-maj-2024. Jest to obligacja skarbowa wydana przez Argentynę, która płaci roczną stopę procentową w wysokości 8,75% z terminem wykupu w dniu 7 maja 2024 r.

Z racji tego, że może wystąpić kilka obligacji z tym samym kuponem i dojrzałością, ogólnie akceptowanym sposobem identyfikacji obligacji jest numer ISIN, 12-cyfrowy kod, który zapewnia jednoznaczną identyfikację. W naszym przykładzie będzie to ARARGE03H413.

Emisja obligacji

Emisja obligacji odbywa się po cenie nominalnej 100, ale kiedy obligacja jest notowana na rynku wtórnym, jej cena rynkowa zmienia się: rośnie gdy popyt jest większy niż podaż i maleje w sytuacji odwrotnej. Oznacza to, że wartość nominalna którą emitent płaci obligatariuszowi w terminie zapadalności nie zmienia się, zawsze wynosi 100, ale cena rynkowa ulega zmianie, jak ceny wszystkich produktów.

Kiedy inwestor kupuje obligację o wartości nominalnej 100 za cenę poniżej 100, na przykład 93, logicznie otrzyma (za posiadanie tej obligacji do terminu wykupu) roczną stopę dochodu yield wyższą niż wartość kuponu, ponieważ oprócz rocznych kuponów, otrzymuje również roczną wartośc ceny nominalnej w terminie wykupu (100), która jest wyższa w porównaniu do ceny zapłaconej przy zakupie (93).

Yield To Maturity

Ogólnie mówiąc, Yield To Maturity (YTM) ( dochód w terminie wykupu) jest to stopa rentowności, jaka otrzyma inwestor kupując obligację po bieżącej cenie rynkowej i przytrzymując ją do terminu wykupu. W naszym przykładzie, ponieważ cena rynkowa argentyńskiej obligacji wynosi 109,03, jej YTM będzie niższa niż kupon, bo wyniesie 5,969% w porównaniu do 8,75%.

Płynnośc obligacji

Inną ważną kwestią do rozważenia przy zakupie obligacji jest ich płynność. Przypominamy, że obligacje są to głównie instrumenty over-the-counter (OTC), które nie są notowane na jednej konkretnej giełdzie, gdzie skupiałyby się wszystkie zlecenia i transakcje związane z obligacjami (jak dla akcji lub futures); w tym przypadku operacje występują pomiędzy brokerami, w niestandardowy sposób. Fakt ten, w połączeniu z ograniczoną liczbą pewnych papierów wartościowych sprawia, że płynność obligacji może być niska i że spread (różnica) między ceną sprzedaży a zakupu (BID / ASK) może być znacznie wyższy. W naszym przykładzie w momencie, który analizujemy, cena sprzedaży wynosiła 108,03, a cena zakupu 109,03.

Minimalna wielkość transakcji

Innym aspektem związanym z płynnością, który musi być brany pod uwagę, jest minimalna ilość na transakcję. Na powyższym zdjęciu pole „Min. Denomination„ wskazuje 1, co znaczy, że inwestor może zakupić dowolną liczbę, która jest wielokrotnością 1. Jeżeli inwestor zamierzałby kupić 47512 nominalnych dolarów, mógłby to zrobić. Wiele obligacji jednak określa minimalne ilości uaktywniane np. 100000, 150000 lub 200000 dolarów, więc nie ma tam możliwości, zawieranie mniejszych transakcji.

Oprocentowanie obligacji

W polu „Kupon Type” określa czy obligacja ma stałe lub zmienne oprocentowanie. Większość obligacji to obligacje stałokuponowe, czyli ich oprocentowanie jest stałe i z góry znane. Istnieją też obligacje zmiennokuponowe (indeksowane), typowo związane z LIBOR i jest zdefiniowane jako LIBOR + x%. Innymi słowy, kupon ma zmienny element (LIBOR, który zmienia się każdego dnia) i stały składnik „x%” powyżej wspomnianej stopy.

Generalnie obligacje wypłacają roczny kupon w jednej, dwóch lub czterech ratach, rozłożonych w ciągu roku. Częstotliwość wypłat oprocentowania można zobaczyć w polu „Coupon Frequency”, który w naszym przykładzie pokazuje „pół roku”, co oznacza że roczna stopa 8,75% jest podzielona na dwie płatności roczne, każda w wysokości 4,375%.

Częstotliwość płatności kuponowych określa kolejną specyfikę operacji na obligacjach: istnienie narosłych odsetek. Jeżeli inwestor kupi dzisiaj obligację, oprócz ceny rynkowej, będzie musiał również zapłacić sprzedającemu odsetki skumulowane między datą ostatniej spłaty odsetek a bieżącą datą, ponieważ posiadacz ma prawo odbioru w tym terminie. Sytuacja wygląda inaczej przy sprzedaży obligacji: oprócz ceny rynkowej sprzedawca otrzymuje narosłe odsetki skumulowany kupon. Zaleca się weryfikację tego elementu zawsze kiedy on występuje, aby określić kwotę nominalną, która zostanie uzyskana.

Obligacje zabezpieczone i nie zabezpieczone

Ostatnią istotną cechą handlu obligacjami, które wyjaśnimy w tym artykule, jest charakterystyka zabezbieczonych (secured) / niezabezpieczonych (unsecured) obligacji. Jeżeli emisja długu nie ma żadnego innego zabezpieczenia lub wsparcia niż to, które wynika z ratingu kredytowego lub zdolności kredytowej samego emitenta, mamy do czynienia z obligacją niezabezpieczoną. Kiedy z kolei pewne aktywa emitenta zostały zabezbieczone i zarezerwowane specjalne rodzaje wsparcia emisji w przypadku niewywiązania się z płatności, uważa się, że obligacja jest zabezpieczona. W polu „Rank” naszego przykładu, widać że obligacje argentyńskie, które analizujemy są „Unsecured” czyli niezabezbieczone.