Blog

¿Principiante? Cómo empezar a invertir en la Bolsa de Valores

¿Es la primera vez que intentas hacer una inversión bursátil y no sabes cómo empezar?

¿Quieres empezar en este mundo sin arriesgar demasiado tu capital? Qué aspectos debes considerar para poner tu capital a disposición, evitando riesgos innecesarios. A lo largo de este artículo, voy a dar a conocer un conjunto de aspectos que debes tener en cuenta antes de aventurarte en la bolsa de valores. De hecho, si quieres empezar en los mercados financieros, vas por el buen camino ya que en la actualidad, es prácticamente la única manera ahorrar, dado el contexto actual de la represión financiera. Los bancos pagan depósitos a plazo con tasas de interés del 0%, o incluso negativos, una realidad ya en algunos países.

Diversificación de la inversión

Al operar en la bolsa de valores, una regla es esencial: no poner todos los huevos en la misma cesta.

Si invirtió 100 USD a finales de 2009 en acciones de Amazon, a 18 de agosto de 2020 su inversión valdría 2419 USD. Habría multiplicado su capital 24 veces.

En el lado negativo, una inversión de 100 euros a finales de 2009 en acciones del Banco Comercial Portugués (BCP) valdría hoy sólo 2,7 euros, lo que resultaría una pérdida del 97%.

Para estos dos ejemplos, podemos ver que la diversificación es una estrategia importante, con el fin de evitar que una inversión determinada, que presenta pérdidas sustanciales, no afecte a toda la cartera de inversiones.

Hoy en día, una estrategia de diversificación se puede llevar a cabo de varias maneras.

Echemos un vistazo a tres estrategias posibles:

- Geografía

- Clase de activos

- Sectores de Actividad

Veamos entonces la estrategia de afectar a las fracciones de capital por diferentes geografías.

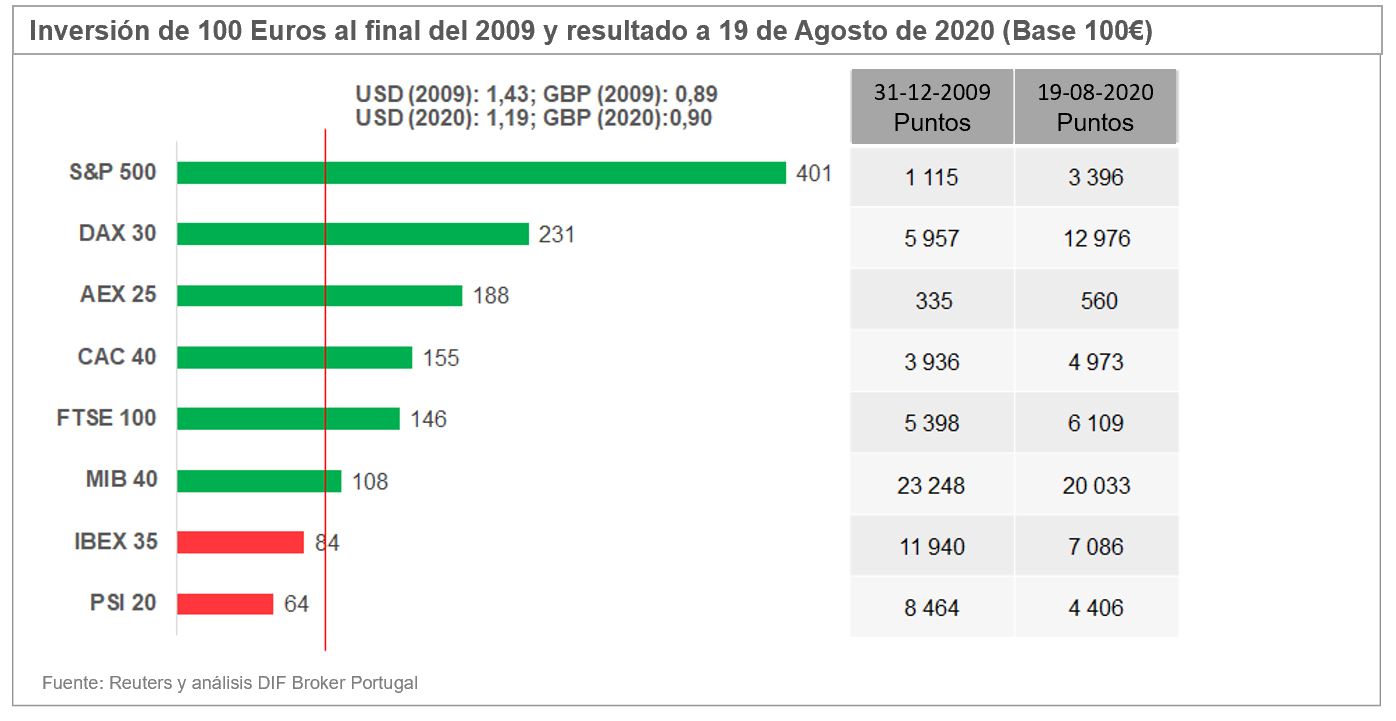

La Figura 1 muestra la rentabilidad en euros entre finales de 2009 y 2019 de diferentes índices bursátiles.

A continuación, enumeramos los índices bursátiles que se encuentran en la Figura 1: el S&P 500 (EE.UU.), el DAX 30 (Alemania), el AEX 25 (Países Bajos), el CAC 40 (Francia), el FTSE 100 (Reino Unido), el MIB 40 (Italia), el IBEX 35 (España) y el PSI 20 (Portugal).

Figura 1

Como podemos ver, entre finales de 2009 y agosto de 2020, cada una de las geografías presentó una actuación completamente diferente.

La inversión de 100 euros en el principal índice de Estados Unidos, el S&P 500, también conocido como sp500,valdría 400 euros en agosto de 2020; en el lado negativo, la misma inversión en el índice PSI 20, el principal índice Portugués , valdría sólo 64 euros; es decir, algunas geografías mostraron actuaciones excepcionales, mientras que otras, significaron grandes pérdidas para los inversores en los últimos 10 años, si sólo utilizamos posiciones largas.

La diversificación en los mercados financieros también se puede lograr invirtiendo en diferentes clases de activos.

De qué se trata?

Son activos financieros con características distintas, derechos de propiedad y emisores.

Las clases de activos fijos principales son las siguientes:

- (i) Acciones de Empresas;

- (ii) Obligaciones;

- (iii) Materias Primas;

- (iv)

En el caso de Business Shares, este es el activo más conocido por la generalidad del público.

Puede ser una acción, por ejemplo, galp o Apple; es un título que representa una fracción del capital de una empresa que se cotiza en una bolsa de valores en particular.

El propietario de estos valores, llamado accionista, tiene derecho a recibir una parte de los beneficios de la compañía, si así lo deciden los accionistas, llamado dividendo.

Y con respecto a Bonos, una clase también conocida por el público, es un bono de deuda que da a su propietario el derecho de recibir intereses, llamado cupón y el valor nominal del título de propiedad.

Los bonos pueden ser emitidos por empresas, municipios, estados o federaciones de estados (deuda estadounidense; más recientemente, la Unión Europea).

Las materias primas comprenden una amplia gama de activos.

Podemos separarlos en las siguientes categorías:

- (i) (café, soja…);

- (ii) energía (petróleo, gasolina…),

- (iii) Metales Industriales (acero, aluminio…),

- (iv) Metales Preciosos (Oro – XAU, Plata- XAG, Platino…).

Las divisas son una clase de activos resultantes de la emisión por parte de los bancos centrales y los bancos comerciales. Hasta el final de Bretton Woods en agosto de 1971, las monedas, directa o indirectamente, eran convertibles en oro.

En la práctica, su nombre era una unidad de peso de metales preciosos como el dólar y la libra esterlina.

A partir de esa fecha, todas las monedas se volvieron fiduciarias; es decir, son una moneda por decreto del gobierno, ya no convertibles en metales preciosos.

Se define el mercado donde son negociados por Forex.

Estos activos se negocian en pares, cada par representado por tres letras. Analicemos, por ejemplo, el par de divisas EURUSD, el par de divisas más negociado del mundo.

En el caso del USD, las dos primeras letras corresponden al país (EE.UU. – Estados Unidos) y la tercera al nombre de la moneda, en este caso el dólar.

El EUR corresponde al euro, siendo una excepción a esta regla, ya que es un espacio monetario que reúne a varios países europeos.

A continuación, tenemos los activos financieros resultantes de la agregación de varios activos financieros mencionados anteriormente: (i) los índices bursátiles y (ii) los fondos de inversión.

El primero tiene como objetivo medir el rendimiento de las principales acciones que cotizan en las bolsas de valores de un país determinado – también hay índices que miden el rendimiento de un conjunto de materias primas, por ejemplo el Rogers International Commodity Index, u otras clases de activos – las posibilidades son infinitas.

Los segundos son una forma de inversión pasiva. En lugar de que el lector implemente una estrategia de diversificación, decidiendo x% a activo A, y% a activo B, hay un gestor profesional que toma estas decisiones en su lugar, siguiendo una cierta estrategia de inversión – replicando el índice sp500, por ejemplo.

Hay fondos que cotizan en la bolsa de valores, como etfs, que facilitan su adquisición y liquidación por parte de los inversores.

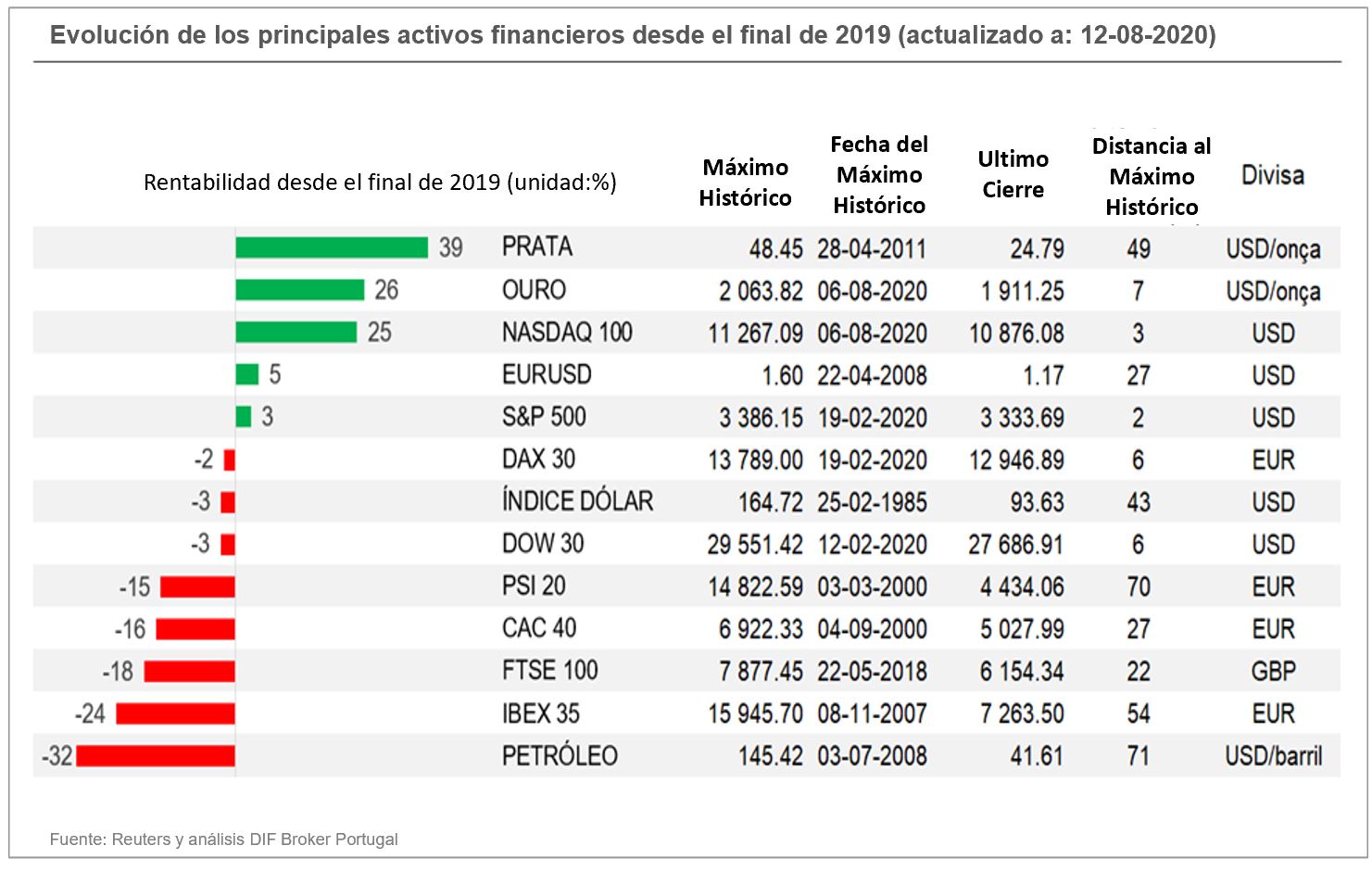

La Figura 2 muestra la evolución de las diferentes clases de activos en el período comprendido entre finales de 2019 y 12 de agosto de 2020; las prestaciones son dispares y, en algunos casos, contrarias.

Figura 2

En el caso de los metales preciosos, 40% y 25% para plata y oro, respectivamente. En la dirección opuesta, el petróleo, una materia prima esencial para la economía mundial. mundial.

En el caso de EURUSD, un par de divisas subió un 5%, es decir, el dólar se depreció frente al EUR.

Una vez más, podemos concluir que también podemos diversificar por clases de activos, dadas las diferencias de rendimiento, en algunos casos de la dirección opuesta, algo crítico para una estrategia de diversificación.

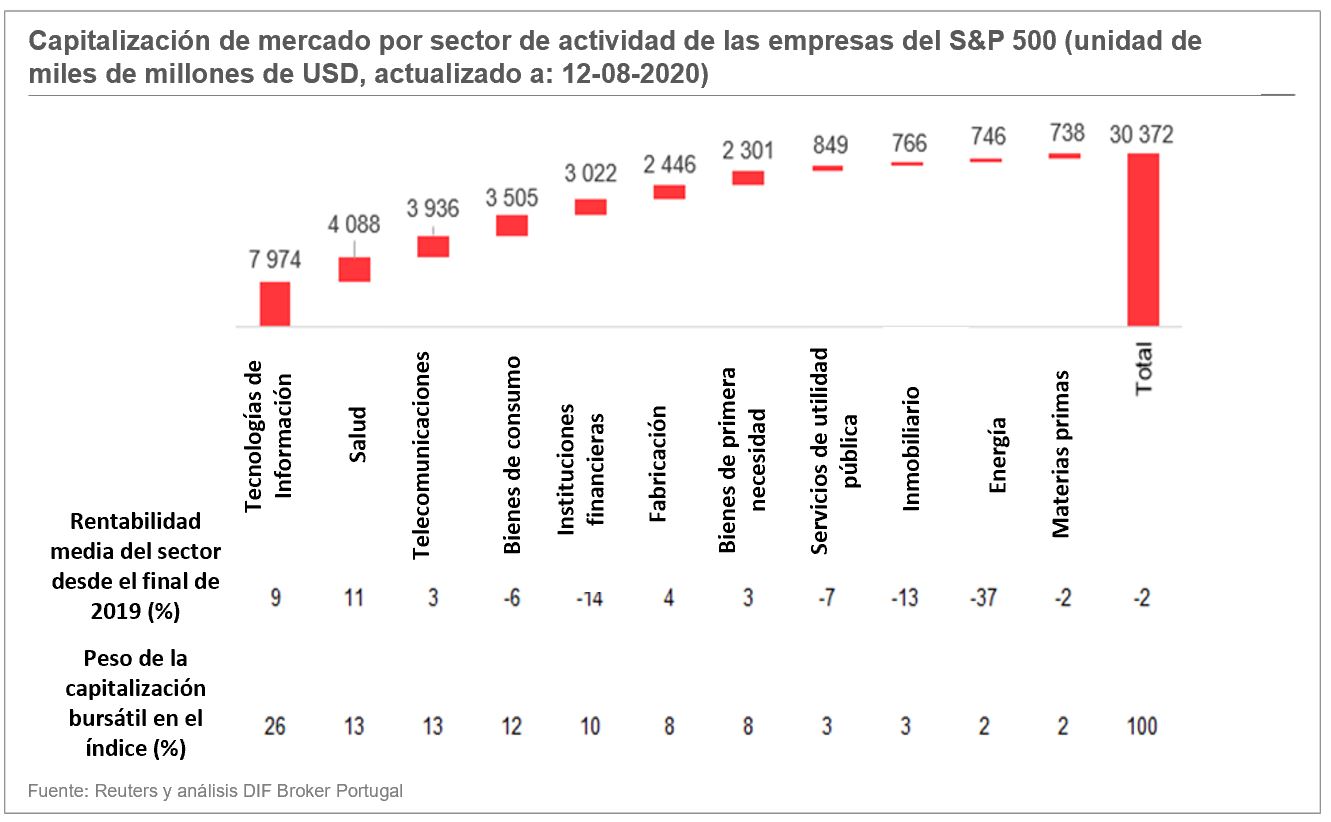

Por último, en los mercados financieros también podemos lograr la diversificación por sector de actividad.

Por ejemplo, por regla general, durante las crisis financieras, las empresas que proporcionan servicios públicos (gas, electricidad, agua, Internet…) tienden a tener un rendimiento más relativo que otros sectores.

En el caso de la expansión económica, el sector tecnológico tiene el mejor desempeño en relación con los demás. Es importante que el inversor tenga en cuenta el ciclo económico en el que se encuentra la economía, antes de decidir qué sectores de actividad selecciona para su cartera.

Como se puede ver en la Figura 3, entre finales de 2019 y el 11 de agosto de 2020, las empresas índice que constituyen el índice S&P 500 (sp500) del sector de la Salud, utilizando un promedio simple, registraron una apreciación media en el precio de sus acciones del 11%; por el contrario, el sector energético se vio muy influenciado por la enorme caída del precio del petróleo, con una caída del -37%.

Figura 3

En la Figura 3, podemos concluir que el análisis del rendimiento asociado a cada sector de actividad es fundamental para una estrategia de diversificación.

Análisis Fundamental vs Análisis Técnico

Después de que el inversor decida la geografía, la clase de activos y el sector de actividad que, en su opinión, tiene el mayor potencial de valoración o devaluación, ahora es importante explicar la necesidad de decidir los activos financieros que formarán parte de la cartera de inversiones, activos financieros de acuerdo con la estrategia de diversificación previamente definida.

Para analizar un activo financiero determinado, se pueden adoptar dos análisis:

- (i) un Fundamental

- (ii) Técnica.

¿Cómo funciona el análisis fundamental?

Es un análisis sólo accesible a profesionales o alguien con un profundo conocimiento de contabilidad, análisis financiero y mercados – donde la empresa es parte; producción, demanda y oferta de una materia prima en particular, por ejemplo.

Esta metodología requiere conocer el balance de la empresa en profundidad (endeudamiento, solvencia, liquidez de activos, rotación de activos…), cuenta de resultados (margenes de negocio, ingresos y rentabilidad…) y flujo de caja (consumo o liberación de tesorería en actividades operativas o de inversión).

También requiere la estimación de los resultados futuros de la empresa con el fin de calcular los indicadores; estos permiten verificar si una empresa está infravalorada o sobrevalorada.

La mayoría de estos indicadores son el resultado del cálculo de múltiplos.

Uno de los múltiplos más utilizados por los profesionales de las becas es el PER – Price Earnings Ratio. Esta es la división del valor de la capitalización bursátil por los resultados netos de una empresa determinada.

Tradicionalmente, cuando había tasas de interés positivas, sin la actual represión financiera de los bancos centrales, los RR tenían entre 10 y 20años, en los que el primer valor se producía durante las depresiones y el segundo durante las expansiones económicas.

Si una empresa tuviera un PER bajo en comparación con empresas similares, podríamos decir que estaba infravalorada y, como conclusión, puede haber un potencial de valoración.

Esta ha sido una de las reglas aplicadas a lo largo de la historia, sin embargo, todo ha cambiado recientemente.

Ahora todo es diferente.

Podemos tener una empresa como Amazon que tiene un PER de 126 (20 de agosto de 2020, Fuente: Reuters), lo que nos lleva a concluir que debería ser el momento de vender, dada la aparente sobrevaluación.

Sin embargo, en una realidad de tasas de interés del 0%, y como podemos ver en la Figura 4, Amazon sigue subiendo el mercado de valores: aquí viene el análisis técnico.

Figura 4

El Análisis Técnico tiene como objetivo identificar las tendencias al alza y a la baja; tan pronto como se detecta, el inversor intenta coger el “tren”, con el objetivo de participar en el viaje en una dirección determinada – ascenso o descenso.

En teoría parece fácil; de hecho, requiere una preparación muy exigente por parte del inversor, contrariamente a lo que se puede imaginar desde el principio.

Si nos fijamos en la Figura 4, Amazon ha mostrado una tendencia al alza ininterrumpida desde 2009, que se aceleró este año, cuando superó una resistencia de alrededor de $2,000 por acción.

¿Qué es la resistencia?

Es un precio que trae una enorme presión de venta cuando la acción se negocia a estos niveles; lo contrario de un apoyo: enorme presión de los compradores.

Mediante la identificación de soportes y resistencias, el inversor puede determinar los objetivos de producción y entrada, así como obtener la confirmación de que una tendencia en particular continuará o revertirá.

En el caso de Amazon, al romper los 2.000 dólares por acción, una resistencia fue la confirmación de que la tendencia al alza continuaría.

Además de este aspecto, el análisis técnico tiene como objetivo identificar patrones gráficos que se repitan, indicando, con alta probabilidad, que una determinada tendencia continuará o revertirá, en el momento en que el precio los rompa.

En el momento en que el precio rompe una bandera o una cuña, de acuerdo con la tendencia dominante, estos patrones indican que continuará con alta probabilidad.

En el caso de un Double-Top o un Shoulder-Head-Shoulder, estamos en presencia de un patrón de inversión de tendencia. Hay múltiples formaciones, tanto de continuación como de inversión, que es importante conocer en profundidad el momento en que alguien quiere empezar en la bolsa de valores.

Las formaciones obtenidas del uso de velas japonesas también detectan la continuación o inversión de una tendencia dada.

Otro aspecto que debe dominarse, dentro del ámbito del Análisis Técnico, son los niveles de Fibonacci; sirven para medir las correcciones de una tendencia dada, en particular los niveles 38,2%, 50,0% y 61,8%.

Estos son niveles importantes que pueden determinar si se debe salir o no de una posición determinada. Si se rompe el nivel, la posición debe abandonarse con el fin de limitar las pérdidas (orden Stop).

Esta metodología también sirve para determinar los niveles de expansión de una tendencia dada, a saber, los niveles 161,8%, 261,8% y 423,6%.

Por último, y quizás el aspecto más relevante del análisis técnico, es el examen de las divergencias.

De que se trata?

Comprueba si otros indicadores confirman o no la evolución gráfica del precio, confirmando así la coherencia de una tendencia dada. Estos análisis se pueden hacer con el volumen, indicador macd o con indicador rsi; o muchos otros.

Comercio – abrir y cerrar posiciones en el mercado

En primer lugar, debe tener claros los valores de las geografías, sectores y clases de activos en los que desea posicionarse, es decir, los parámetros de su estrategia.

A continuación, analiza los activos financieros que cumplen los parámetros de su estrategia de diversificación; ahora debe tomar una serie de decisiones relacionadas con el trading en la propia bolsa de valores:

- Debe posicionarse largo o corto en un activo determinado. Como hemos visto antes, PSI 20 está en una tendencia a la baja que se puede explorar a través de posiciones cortas; sin entrar en explicaciones detalladas, una corta permite ganancias de la caída de precios;

- Cómo cubrirá su riesgo cambiario si decide invertir en activos financieros denominados en monedas distintas de la moneda base de su cuenta de corretaje. Por ejemplo, ¿cómo me protejo de una inversión en acciones de Apple, denominada en USD, si tiene una cuenta de corretaje denominada en Euros? ¿Cuál es el riesgo de esta posición si es larga en las acciones de Apple? En este caso, una devaluación del USD frente al EUR representa un grave riesgo para su inversión, incluso en un escenario de aumento del precio de las acciones de Apple.

- ¿Debo usar el apalancamiento financiero o no? El apalancamiento financiero me permite lograr una mayor exposición con menos capital, facilitando así una estrategia de diversificación. Por otro lado, aumenta considerablemente los riesgos, ya que amplifica los movimientos de precios de los activos financieros. Para invertir con apalancamiento financiero se puede recurrir a una cuenta de margen, en la que el bróker concede crédito para la apertura de posiciones, o a derivados como Futuros, Opciones y CFDs. El grado de apalancamiento que el inversionista decide utilizar condiciones la estrategia de entrada y salida de una posición dada.

- La estrategia de entrada y salida en el momento de abrir una posición es extremadamente importante. El inversor debe saber por adelantado a qué precio quiere entrar y salir en caso de pérdidas o ganancias. Una vez que lo haya definido, debe conocer el tipo de pedidos que le permiten implementarlo eficazmente. En la actualidad, los corredores ofrecen una amplia gama de tipos de órdenes, que deben conocerse en detalle;

- Por último, y quizás lo más importante, la gestión del capital asignado a cada puesto. Muchos inversores alcanzan la tendencia de un activo dado, pero como no saben cómo gestionar el capital y el apalancamiento, son incapaces de aprovechar su impacto, dado que la volatilidad del mercado los obliga a cerrar la posición.

En conclusión, como el lector puede ver al leer este artículo, invertir en la bolsa de valores no es tan fácil, requiere una formación intensiva; de lo contrario, la probabilidad de éxito se reduce.

Prueba invertir en simulación y practica tus estrategias aquí