Blog

Lo que debe saber sobre la inversión en oro

Varias variables en juego

Varias variables en juego

Cuando uno decide invertir su dinero, una de las variables que más se tiene que tener en cuenta es el precio del dinero o los tipos de interés. Cuando los tipos de interés se encuentran al alza, los inversores son más proclives a invertir el dinero en activos financieros como bonos, renta variable o depósitos bancarios. Sin embargo, en un ciclo donde los tipos de interés son inusualmente bajos donde en otro tipo de inversiones es muy difícil obtener rentabilidad (sin asumir un riesgo demasiado alto) o donde la inflación hace que nuestro dinero pierda su valor a lo largo del tiempo, una buena opción es invertir en metales preciosos.

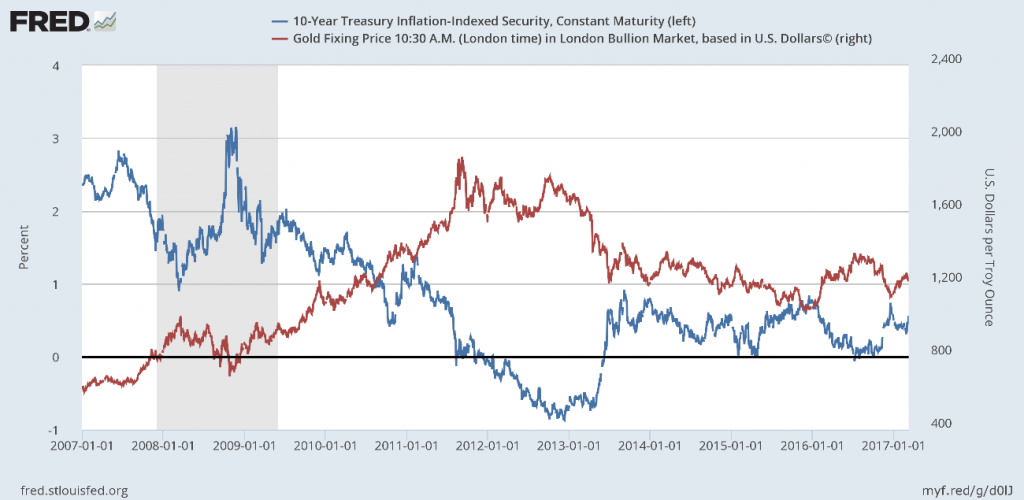

De hecho, esta última variable (inflación) hace que las rentas obtenidas a partir de nuestra inversión en deuda (cupones de bonos) o capital de una empresa (dividendos de acciones) se deprecien si la inflación aumenta. De todo ello se deduce que el precio de los metales preciosos sea inversamente proporcional a las rentabilidades de deuda, y por ende, de la inflación. Podemos observar en el gráfico inferior cómo se compara la rentabilidad del bono americano a 10 años indexado a la inflación en relación al precio de una onza de oro cotizado en dólares.

Existen varias opciones de invertir en oro, aunque las más comunes son mediante la compra de oro físico como monedas acuñadas por los gobiernos (preferiblemente monedas con denominación de onza) barras, láminas o lingotes de dicho metal. En este sentido, siempre hay que ser consciente de la pureza, dependiendo de la cual el peso de una determinada cantidad será diferente (por ejemplo, en este sentido los lingotes tienen una pureza mínima garantizada de 999,9 y el peso de una 1 onza con esta pureza son 31,10 gr.)

Las ventajas de invertir en oro físico son numerosas, por ejemplo:

- Liquidez inmediata (no tiene horarios de negociación como en los mercados financieros) y no tiene riesgo de contraparte.

- No depende de la solvencia de nadie, nunca va a perder su valor.

Por otro lado, tiene una serie de inconvenientes relacionados con el coste, ya que dicho oro lo tendremos que depositar o custodiar en nuestra casa (lo cual es aconsejable asumir unos gastos en seguridad) o cederlo a una compañía para que lo hagas por nosotros.

Además, aunque pueda asimilarse dicho producto como activo “seguro” o en determinadas circunstancias “refugio” ante situaciones de aversión al riesgo en los mercados, hay que ser totalmente consciente de que es una materia prima, con una mayor volatilidad en el mercado que otros activos financieros como pueden ser las divisas o los bonos gubernamentales. Además es un producto manejado en grandes cantidades por pocos actores a gran escala, donde solamente China e India suponen más del 50% de la demanda mundial del mismo.

Adicionalmente, es muy importante analizar la divisa a la que esté referenciado el activo o contrato que hace referencia al precio del oro (hablando de activos financieros) porque si analizamos el precio de la onza de oro en relación al USD apreciamos en el gráfico de la parte inferior que sobre todo a partir del 2014 (desde cuando se apreció el USD en gran medida) el contrato futuro del oro en relación a esta divisa se vio fuertemente repercutido llevándolo a cotizar cerca de los 1250-1300 $/oz.

A continuación, nos vamos a interesar más por los activos al alcance de la mano de nuestro sector, activos financieros cuyo activo subyacente sea el oro u otro producto similar. En este sentido, podemos diferencias los siguientes:

- ETF´s o fondos de inversión: productos similares con diferencias en cuanto al tratamiento fiscal en el caso de traspaso de los fondos de inversión o la mayor liquidez y normalmente de los menores costes en el caso de los primeros, pero la finalidad es la misma, tener exposición al metal precioso en sí o incluso a compañías mineras cuyo margen esté íntimamente ligado al precio del oro. Por ejemplo, el ETF relacionado con el oro que mayor volumen de activos tiene en el mundo (mayor a 30b $ actualmente) es el SPDR Gold Trust (GLD) y como fondo de inversión se puede destacar el BGF World Gold C2, fondo de inversión que intenta replicar el índice FTSE Gold Mines y que invierte en compañías del sector.

- Productos derivados:

– Futuros u opciones financieras: productos cotizados en mercados organizados donde compradores y vendedores acuerdan un precio futuro de intercambio de dicho activo subyacente en una fecha determinada (fecha de vencimiento) Dentro de esta tipología, uno de los contratos más utilizados por los inversores internacionales es el futuro del oro cotizado en la bolsa de Chicago (CME) cuyo tamaño del contrato es 100 y cada tizk size (0,10) equivale a 10$. Estos contratos futuros por ejemplo equivalen a un activo subyacente cuya pureza mínima es 995. (Fuente: https://www.cmegroup.com/trading/metals/precious/gold_contract_specifications.html)

-CFD´s y Forex: productos derivados similares pero que cotizan en mercados OTC, la garantía de los mismos la exige el emisor del producto (no la Cámara como en el caso de los futuros/opciones) y en los que hay un coste de financiación al mantener posiciones overnight. Suelen ser más utilizados por inversores particulares al ser más apalancados y se utilizan normalmente para tener exposición al precio “spot” o contado del oro en este caso.

Pincha aquí y acede a nuestra plataforma de simulación